-

風險聲明

本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。本文件反映聯博於編製日之觀點,其資料則來自於聯博認為可靠之來源。聯博對資料之正確性不為任何陳述或保證,亦不保證資料提及之任何估計、預測或意見將會實現。投資人不應以此作為投資決策依據或投資建議。本文件資料僅供說明參考之用。投資人投資以非投資等級債券為訴求之基金不宜占其投資組合過高之比重。本文件原始文件為英文,中文版本資訊僅供參考。翻譯內容或未能完全符合原文部分,原始之英文文件將作為澄清定義之主要文件。

[A/B] 是聯博集團之服務標誌,AllianceBernstein®為聯博集團所有且經允許使用之註冊商標。

©2024 AllianceBernstein L.P. ABITL24-1230-02

年終體檢:不平凡的2024年

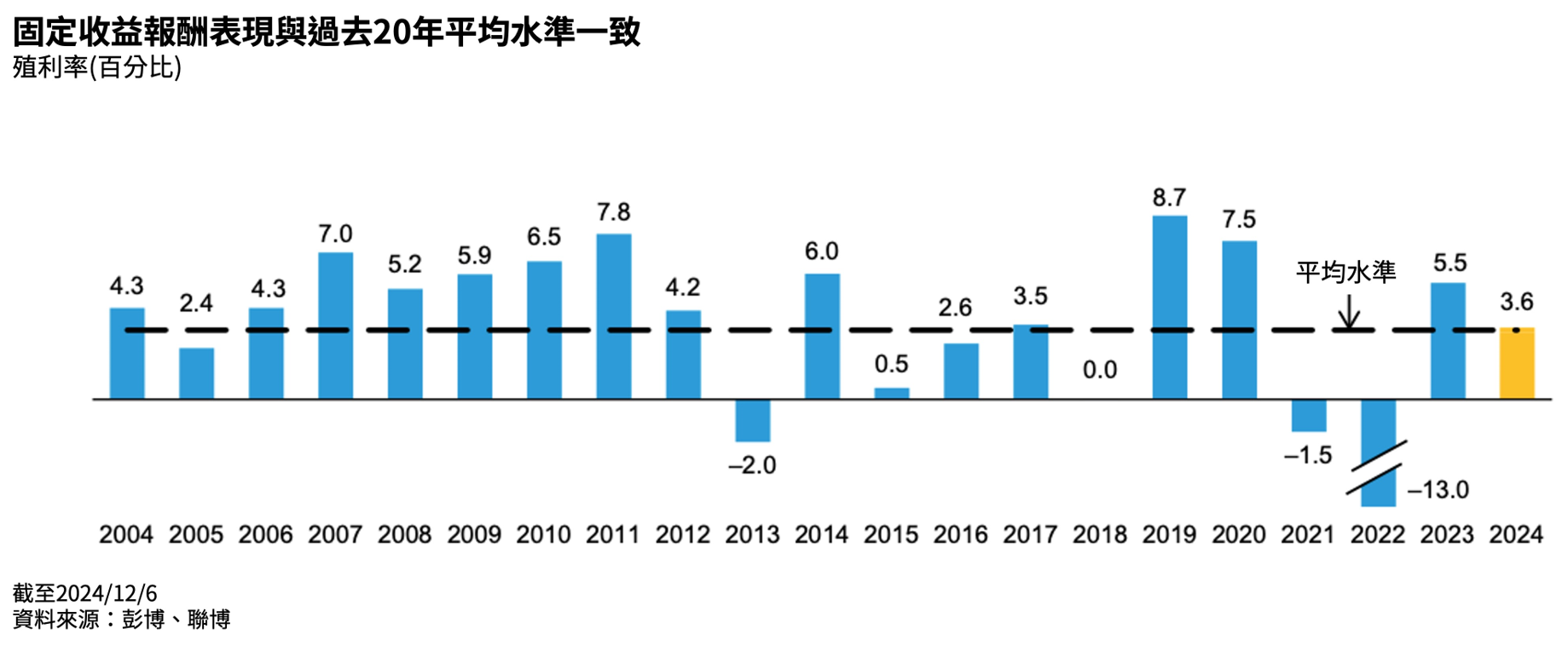

回顧2024年投資焦點:經濟正常化2024年,我們的經濟預測焦點:「正常化」。美國通膨率持續下降至2.8%,較2023年同期下降了60個基本點;就業市場走弱,數據更接近疫情前水準;經濟成長雖放緩,但保持正成長,與2023年相比,我們認為接下來經濟衰退可能性更低。目前,僅25%的經濟學家預期未來12個月將出現衰退,而2023年12月的數字為50%。 隨著經濟數據回穩,2024年的固定收益報酬表現貼近長期平均水準。去年彭博美國綜合債券指數年化報酬率略高於過去20年平均、投資等級與非投資等級債券指數的報酬則分別接近5%與10%,均略高於長期平均值。

儘管有這樣的結果,但 2024 年在許多方面都遠非「平均水準」,導致2024年絕非平凡之年。在經歷了近年的升息週期後,主要央行開始改變方向並降低利率;兩場主要戰爭,包含烏俄地區與中東地區,皆在2024年進一步升級;而全球超過一半人口進行選舉,美國與其他主要經濟體發生了政權更迭;德國、法國與韓國近期的政治動盪,則讓全球更加動盪不安。受經濟與地緣政治的不確定性影響,固定收益市場的波動性增加,評價也劇烈變動。 殖利率曲線持續陡峭美、英、歐洲三大央行均在年末前多次降息,但降息步伐可能於2025年放緩,利率正常化亦推動殖利率曲線陡峭化趨勢。美國經濟韌性超出預期,也導致聯準會的降息周期啟動晚於預期。此外,長期利率的走勢也偏離了預測。 儘管總體經濟表現應讓利率下降,10年期美國公債殖利率卻高於年初水準。原因包括經濟成長意外向上,意味著市場認為聯準會的寬鬆步伐將更加緩慢;其次,美國選舉結果推高了成長和通膨預期,同時增加了對美國赤字更大的不確定性。 債市仍易受到經濟數據影響,波動猶存雖然利差相對緊縮,但因企業基本面強勁、經濟背景穩健及技術面支持,債市仍有具吸引力的投資機會。舉例來說,2024年非投資等級債券繳交接近10%的表現,利差收斂幅度超過60個基本點,利差自全球金融危機以來的最低水準。 2024年聯準會曾多次提醒投資人,降息的幅度與速度將取決於數據。因此,我們也預測接下來市場將因經濟數據發布產生劇烈波動。此外,較高的利率環境與相對緊縮的金融環境也可能使部分經濟問題浮上檯面,例如2023年的銀行流動性危機。 投資前線觀察 – 波動下的投資對策展望2025年,我們建議投資人採取以下行動: • 布局公債 - 近期,美國公債殖利率回升至具有吸引力的風險/報酬水準。聯準會正在降息,經濟正在放緩,而殖利率接近週期性高點。由於近期公債是相對其他資產類別貶值的領域,因此透過持有公債來增加存續期相對合理。隨著聯準會持續寬鬆,殖利率曲線進一步陡峭化的空間仍然存在。 • 持續持有公司債 - 公債和公司債通常呈現負相關,有助於減輕彼此之間的風險。公司債基本面依然強勁,技術面也具有支撐力。儘管利差相對緊縮,但歷史經驗顯示,利差可以在較長時間內保持在區間內波動,裹足不前的投資人可能無法獲得相對具吸引力的報酬。 • 波動中發掘機會 - 政策預期變化與短期波動雖會影響投資心態,但卻提供了資產重新配置的良機。投資人可趁勢調整手中部位,依據自身的風險屬性選擇不同的收益投資策略:較擔心風險的投資人,可以選擇均衡配置於較能夠抵禦市場波動的投資等級債券,以及兼具報酬與收益潛力的非投資等級債券;若想積極參與收益機會的投資人,可以選擇以全球布局、分散多元券種的全球非投資等級債券投資組合,掌握較高的收益潛力。

|

| ||||||||||||

|

StockQ 全球股市指數 © All rights reserved.

|