-

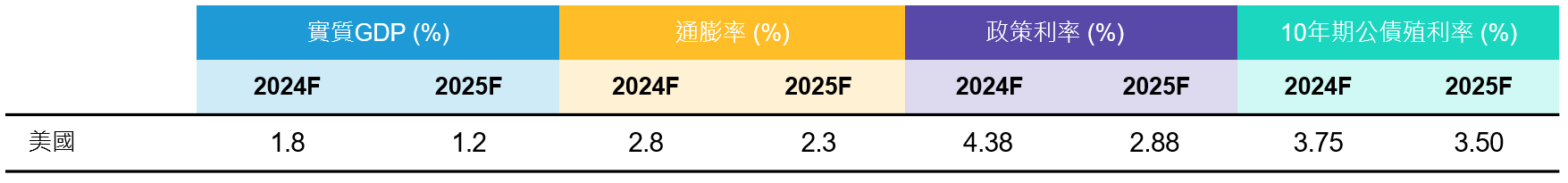

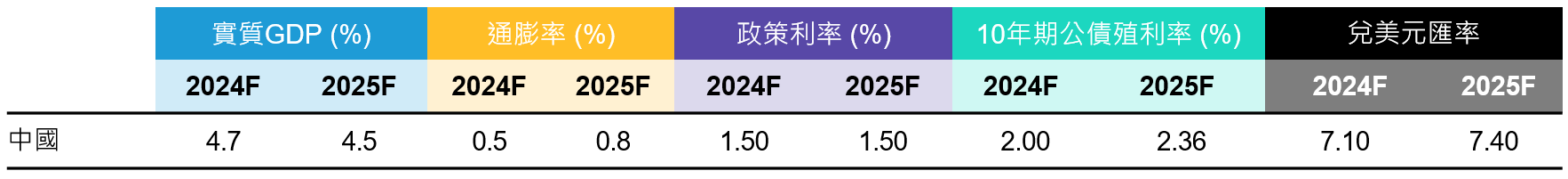

* 美國GDP預測為第四季年增率,其餘為全年年增率;美國CPI為核心通膨率,其餘為主要通膨率。截至2024年10月1日。

資料來源:聯博。

2024第4季:全球經濟展望

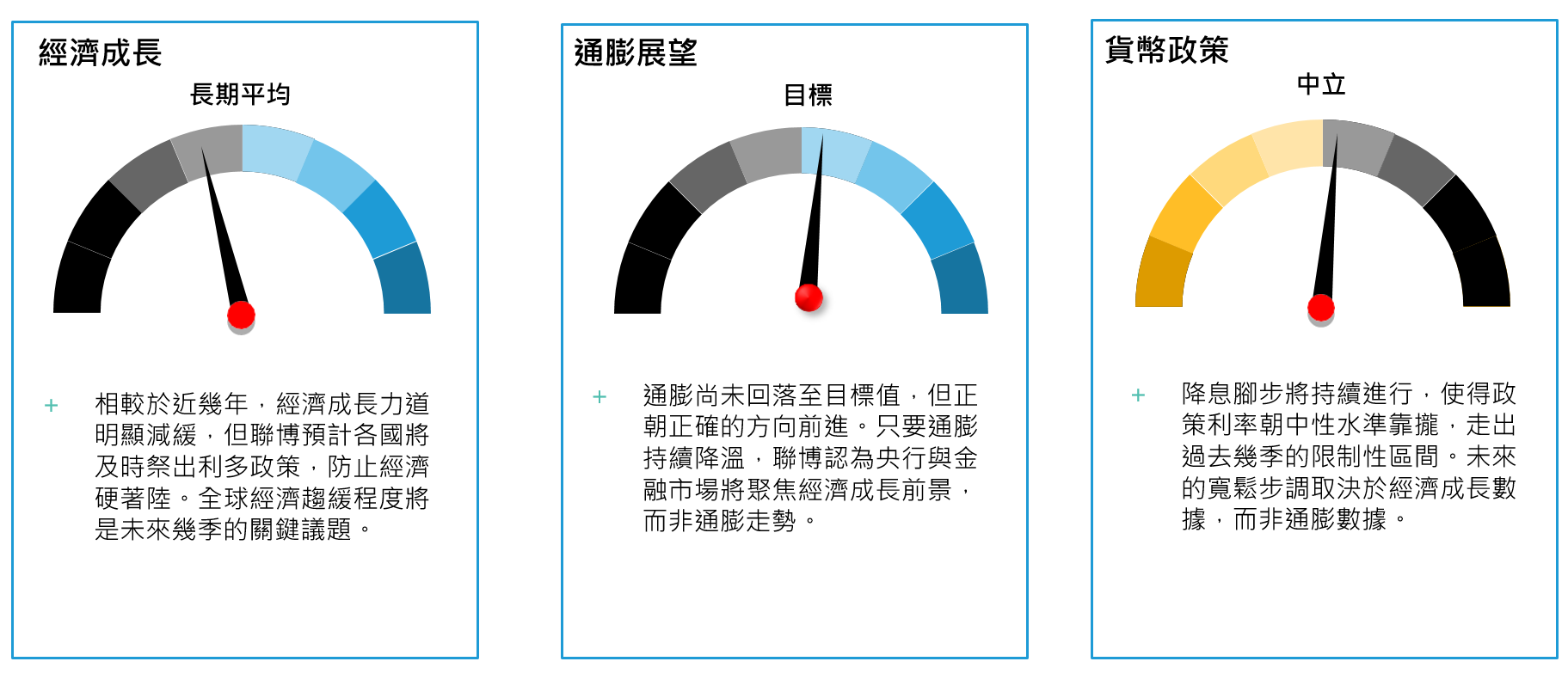

總經態勢全球經濟在夏季走到轉捩點。通膨連續幾季成為投資人與各國央行的首要焦點後,物價壓力在今年夏季逐漸降溫,促使央行立場轉變,更加重視經濟成長率與通膨率的消長態勢。隨著經濟成長前景的隱憂日益成為焦點,貨幣政策開始從緊縮區間轉向相對中性的立場。全球主要央行已啟動寬鬆週期,但原因並非經濟不振,而是企圖避免經濟陷入衰退,因此寬鬆旨在預防勝於治療。 聯博仍舊認為,倘若寬鬆步調夠快、力道夠大,經濟可望免於硬著陸。但考量風險已經升溫,聯博認為寬鬆步調必須加快,經濟才能避開更負面的結果。 展望未來幾季,聯博預計各國央行將迅速寬鬆,讓利率回落至長期平衡水準。然而,這個基本假設不無變數。倘若全球經濟的疲弱程度較預期嚴重,則降息步調可能必須加快,而且聯博預計各國央行屆時仍有施展空間。受到先前打擊通膨的影響,此次寬鬆週期的起始政策利率遠高於中期水準,讓央行必要時有積極寬鬆的充裕空間,可望減緩全球經濟趨緩而衝擊金融市場的風險。這點在此次寬鬆週期尤其重要,因為各國面臨有限的財政空間。多數經濟體如今走到擴張期尾聲,但預算赤字仍高於常態水準,讓人不免要問:財政政策在必要時刻能否實質挹注經濟? 以市場角度而言,聯博認為寬鬆週期可分為3個問題探討。首先,何時開始降息?這個問題已經有解。其次,降息速度有多快?這個問題將是投資人未來幾季的關注重點。聯博預計聯準會將逐步寬鬆,每次政策會議降息25個基本點,一直到2025年,但倘若就業市場進一步轉弱,則降息速度將會加快、時間將會拉長。聯博預計,英國央行與歐洲央行的降息進度相對偏慢,因為兩者比聯準會更早展開寬鬆週期。新興市場方面,儘管許多國家的降息時間甚至更早,但聯博認為,成熟市場降息亦有利於新興市場進一步寬鬆。 隨著降息週期的進展,第三個問題將逐漸浮出檯面,亦即終端利率水準。各國央行能否在利率達平衡水準時收手?或是礙於經濟疲態而不得不進一步降息?要回答這個問題仍嫌太早,但以美國而言,聯博認為答案最終將取決於就業市場。美國就業市場現階段訊號好壞互見。儘管招聘力道明顯降低,但仍舊顯示經濟穩健成長。失業率攀升固然是潛在隱憂,但現階段原因仍是人力供給擴大,而非裁員人數增加所致。只要就業市場維持目前態勢,則聯博認為經濟仍有可能軟著陸。考量就業數據的重要性高於通膨數據,就業市場在未來幾個月將愈來愈受到投資人關注。 中國方面,除了經濟疲態可能衝擊全球經濟之外,中國經濟已經惡化到一定程度,已影響其他領域的發展。中國內需疲軟,衝擊外銷商品到中國的企業與國家。也因為內需不振,中國企業不得不降價將過剩庫存銷售到海外市場。此舉固然有助於降低全球通膨,但亦加深國際企業的競爭態勢。儘管聯博預計中國經濟不會急遽放慢,但經濟成長前景仍舊有限,且未來幾個月預計持續如此。 日本再度成為市場關注焦點,在各國央行先後降息之際,日本央行逆勢升息,目前已對外匯市場造成明顯影響,因為日本投資人有可能將海外投資資金匯回國內。 非經濟風險亦可能導致經濟嚴重趨緩。經濟成長不振時,往往會突顯出金融市場出現超額槓桿或疲態的領域。但現階段而言,聯博認為上述情況尚不會發生,去年的中小型銀行危機即是一例,從中可知金融體系的韌性高於常態水準。 美國總統大選亦是關鍵。選舉結果與後續政策固然仍是未知數,但光是不確定性,預計就足以削弱未來幾個月的經濟成長力道。目前已有資本支出趨緩的跡象,顯示選舉相關變數正在影響企業營運規劃。倘若人力、資金與商品的跨境流動面臨新增或加強限制,則美國經濟、乃至於全球經濟將受到衝擊。 全球經濟週期:未來6個月

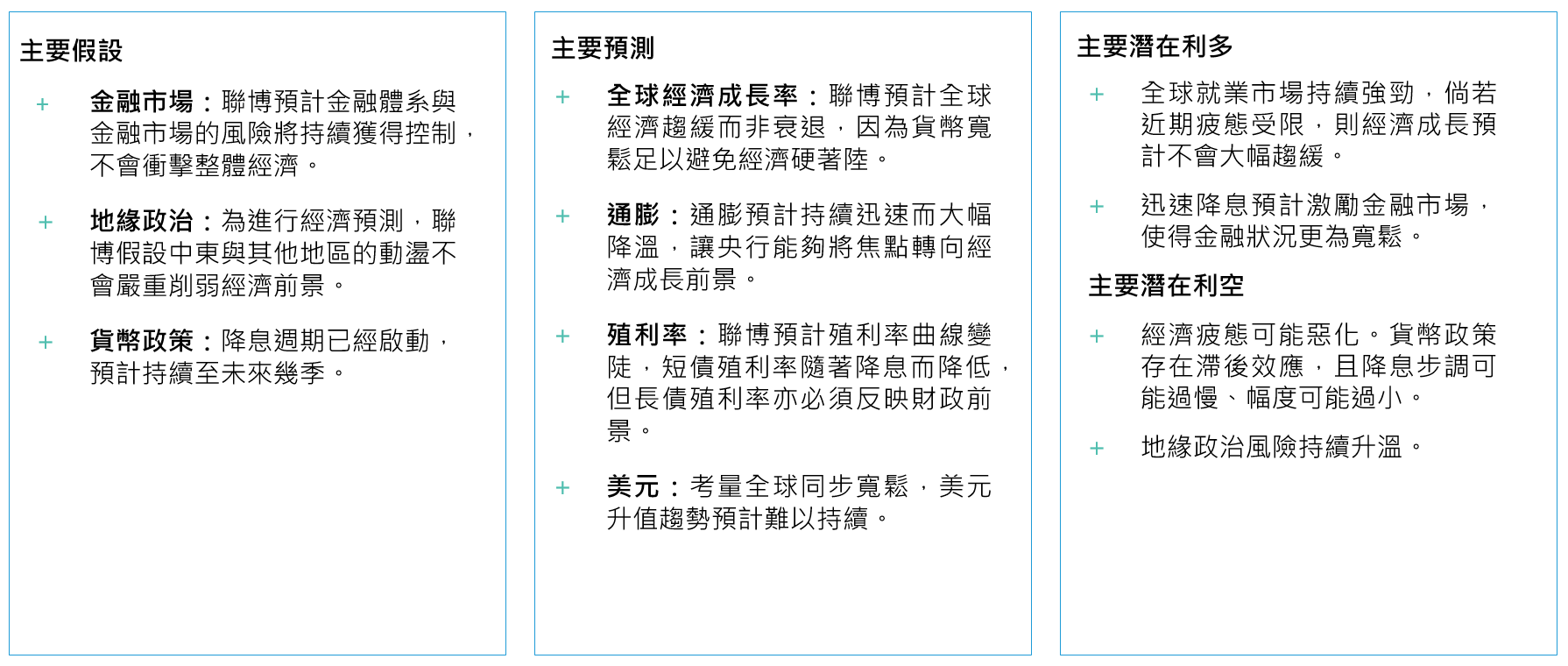

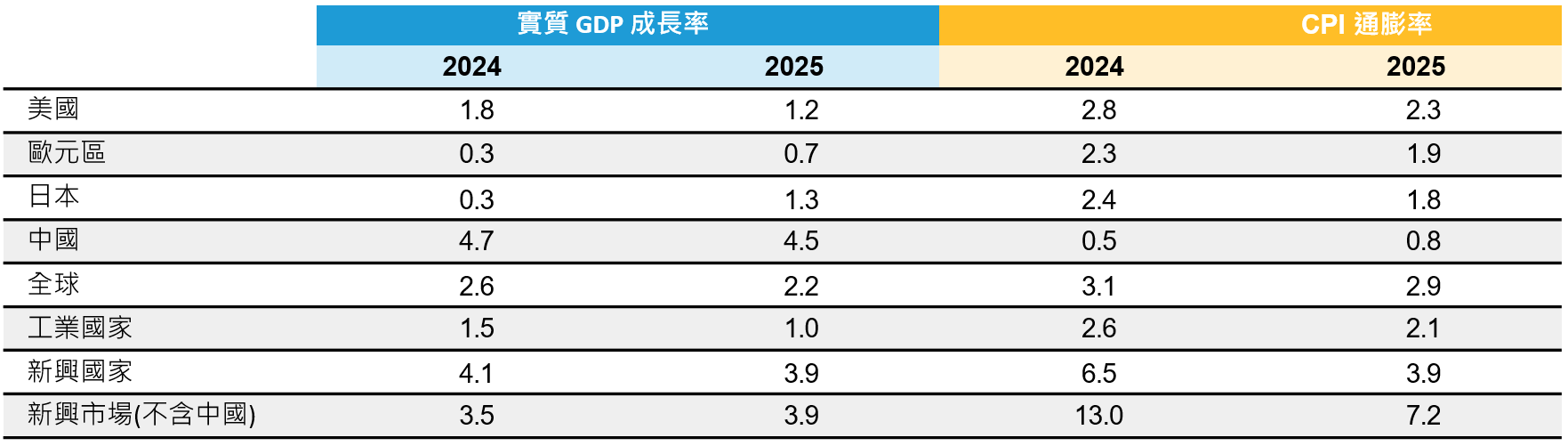

全球經濟預測預測概觀

聯博經濟成長率&通膨率預估(%)

歷年預估趨勢

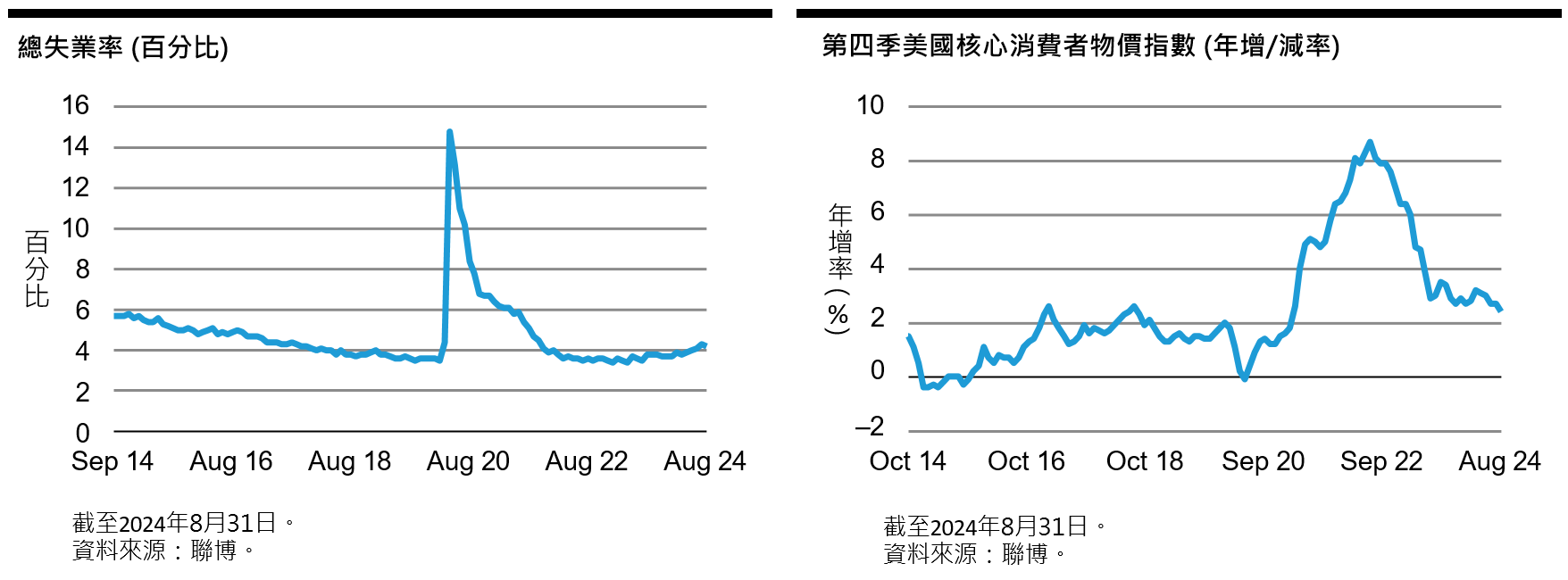

美國

展望+ 儘管美國經濟持續成長,但如今開始出現裂痕。就業市場疲軟,包括招聘力道降低、薪資成長趨緩、失業率攀升。單獨檢視這些現象,固然並未構成警訊,但整體顯示經濟成長可能即將放慢。 + 在經濟趨緩的背景下,通膨已經降溫,雖然仍高於目標值,但壓力主要來自住房通膨。考量實質租金增勢減緩,且房價回穩而非加速成長,聯博預計,消費者物價指數中的住房通膨將更反映現實,只是時間早晚問題。 + 隨著經濟成長率與通膨率預計持續降低,聯準會進一步降息的可能性大增。聯博預計,聯準會未來幾季將積極降息,有助於避免經濟進一步負面發展。 風險+ 主要經濟風險多年來首度從通膨轉為就業。就業市場疲態可能形成惡性循環,因為勞動力降低往往削弱需求,進而導致生產活動減少,最終又造成就業人口降低。儘管上述並非聯博的基本假設,但考量就業市場目前的疲弱狀況,出現惡性循環的風險仍在。 + 總統大選是另一個社會與政策變數的來源。貿易、稅制與法規等政策倘若生變,可能衝擊未來幾個月的企業營運規劃。 重點摘要聯博預計美國經濟趨緩已久,如今似乎終於成真。從就業情況疲軟可知,長期擔任美國經濟支柱的消費力道預計在未來幾季趨緩。儘管家庭財務體質相對正面,但已無超額儲蓄可供依賴,故就業收入將成重大變數。就業市場消息好壞互見。招聘力道降低,且失業率攀升,但失業情況尚未顯示經濟即將陷入衰退。目前數據符合聯博的軟著陸預期,亦即經濟成長步調放慢,但不至於嚴重疲弱,進而導致大量人口失業與衝擊金融市場。倘若就業市場疲態加劇,上述情況不無可能發生,但聯博對於聯準會積極展開寬鬆週期持正面看法。考量降息空間充裕,聯博認為聯準會有空間與意願積極行動,以防經濟下檔風險成真。 聯準會有降息空間是好事,因為過去要避免經濟放慢仍可依賴財政寬鬆,但此次可能性不高。政府在疫後時期並未整頓財務狀況,儘管有助於過去幾年經濟表現強勁,亦是如今經濟可能軟著陸的原因之一,但如此財政現況亦表示,倘若未來幾季有必要挹注經濟,政府擴大預算赤字的空間有限。

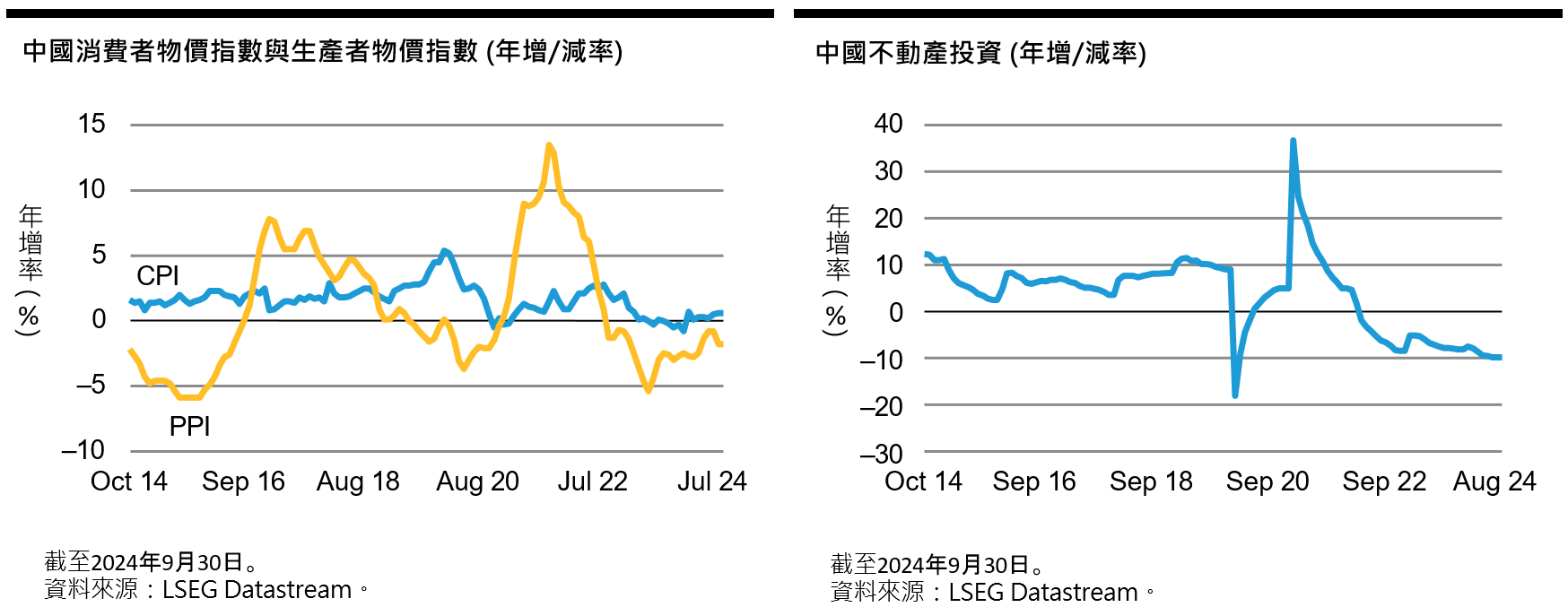

中國

展望+ 中國經濟持續疲弱,成長力道正在放慢,加上內需不振,顯示經濟現階段有待政府消費支出與外部需求的支撐,但在貿易政策成為全球政治的主要焦點之際,經濟面臨明顯風險。 + 隨著經濟轉弱,通膨率已降至負值,有可能導致通縮效應加速惡化。中國政府意識到這個風險,已採取措施提振經濟氣氛,但聯博預計尚須更多措施,才能重拾經濟成長動能。 風險+ 通縮一旦確立,恐怕難以擺脫,因此預防遠勝於治療。中國目前採行的政策措施尚嫌不足,倘若力道過小或速度過慢,則經濟可能加速惡化。 + 地緣政治氣氛緊張,形成另一個潛在利空。倘若又逢貿易限制的利空衝擊,原已脆弱的中國經濟恐怕難以招架。 重點摘要中國經濟持續趨緩,大致符合聯博預期。但深究之下,經濟態勢已進一步惡化。在負通膨的背景下,即使實質GDP成長率符合官方目標,但名目GDP成長率已降至將近10年低點。中國政府的因應政策集中在供給端刺激,但聯博認為需求端才是關鍵所在,支撐力道需要來自財政政策,而非貨幣政策。未來幾個月,聯博將密切關注中國政府是否正確研判問題,9月底公佈的措施又能否降低通縮加劇風險。 美國大選結果對中國的影響可能高於其他國家。中國經濟已經疲弱,倘若又面臨美國加徵關稅,則經濟前景預計進一步黯淡。現階段而言,中國為了刺激國內經濟成長,正在將過剩產能出口他國,但倘若出口管道受阻,則國內經濟成長率與通膨率將進一步降低。

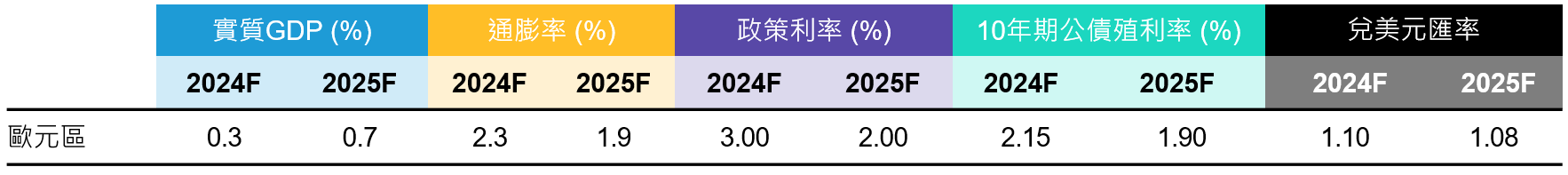

歐元區

展望+ 在通膨逐步朝目標值降溫與經濟成長前景趨緩的背景下,歐洲央行預計逐季降息。主要通膨率已回落至離目標值不遠的水準,預計將維持在觸手可及的範圍。實質通膨壓力正在緩解,聯博預計未來將呈明顯降溫趨勢。 + 經濟趨緩風險正在增加,但隨著民間需求轉強,聯博仍預計2025年經濟回溫,然不會造成通膨。 + 聯博預計歐洲央行今年再降息兩次,2025年上半年重拾每季降息一次的步調。降息步調預計從第二季起再度加速,前重後輕式降息的機率較大。 風險+ 歐元區目前的經濟成長風險或許更勝以往。在結構性與週期性因素交相影響下,經濟成長前景逐漸轉淡。儘管需求預計回溫,但經濟成長環境仍面臨長期低迷的風險。政治存在變數與財政空間有限亦是利空。 + 考量當前經濟環境與通膨前景,再加上歐洲央行採取觀望態度,中期通膨可能比預期更早跌至目標值之下。 + 聯博預計歐洲央行對降息持續採鷹派立場,故其降息步調不久可能落後其他國家。儘管聯博預計歐洲央行最終將加速降息腳步,但屆時可能已來不及減緩前述風險。 重點摘要歐洲央行的首要任務在於達到通膨目標,但如今經濟成長趨緩的風險增加,值得進一步關注。整體而言,民間需求低落與結構性挑戰是經濟前景不振的主因。第二季消費與投資力道雙雙萎縮,目前亦無訊號顯示後續情況會明顯改善。儘管歐洲央行已經啟動寬鬆週期,但貨幣政策仍處於限制性範圍,因此持續對實質經濟造成負面衝擊。即使薪資在通膨降溫之際出現可觀漲幅,但尚未提振消費力道,因為民眾儲蓄意願更高。製造業目前的結構性衰退日益嚴重,對德國經濟的衝擊尤其明顯。歐元區邊陲國家的表現持續優於核心國家,但亦面臨民間需求低落的問題。財政政策無法提供支撐力道,因為財政空間有限,且財政規範具限制性。此外,政治不確定性亦是利空,擠壓經濟氣氛。經濟目前處於疲弱環境,符合聯博認為今年經濟成長有限的觀點。聯博持續認為,隨著購買力增加,最終將推升消費力道,但尚須幾季的時間,消費力道才會強勁成長。此外,在今明兩年進一步降息的情況下,歐元區經濟的緊縮態勢亦可望緩解,但實質經濟成長率預計持續低於潛在水準,而產出缺口持續為負值,亦有助於通膨率長期朝目標值回落。 過去幾個月,核心物價不見降溫進展。主要通膨率固然低於目標值,但主要是受惠於能源基期效應。另一方面,服務通膨僵固於約4%,未達歐洲央行目標值。然而,通膨降溫趨勢可望在第四季再度轉強,因為目前並無二輪效應的跡象,且目前環境不利於通膨。此外,所有薪資指標在第二季已大幅降低,聯博認為固然仍存在部份波動,但長期將呈趨緩趨勢,進一步顯示,通膨升溫風險正在降低。 歐洲央行現階段並未偏離其依賴數據的政策框架,故年底前預計在每次會議降息。考量服務通膨只緩步降溫,且經濟成長率小幅回升,聯博認為,歐洲央行明年初將回到每次降息一次的做法。基於通膨與經濟成長率前景,以及伴隨而來的相關風險,聯博預計歐洲央行不得不改變步調,從2025年第二季開始在每次政策會議降息。

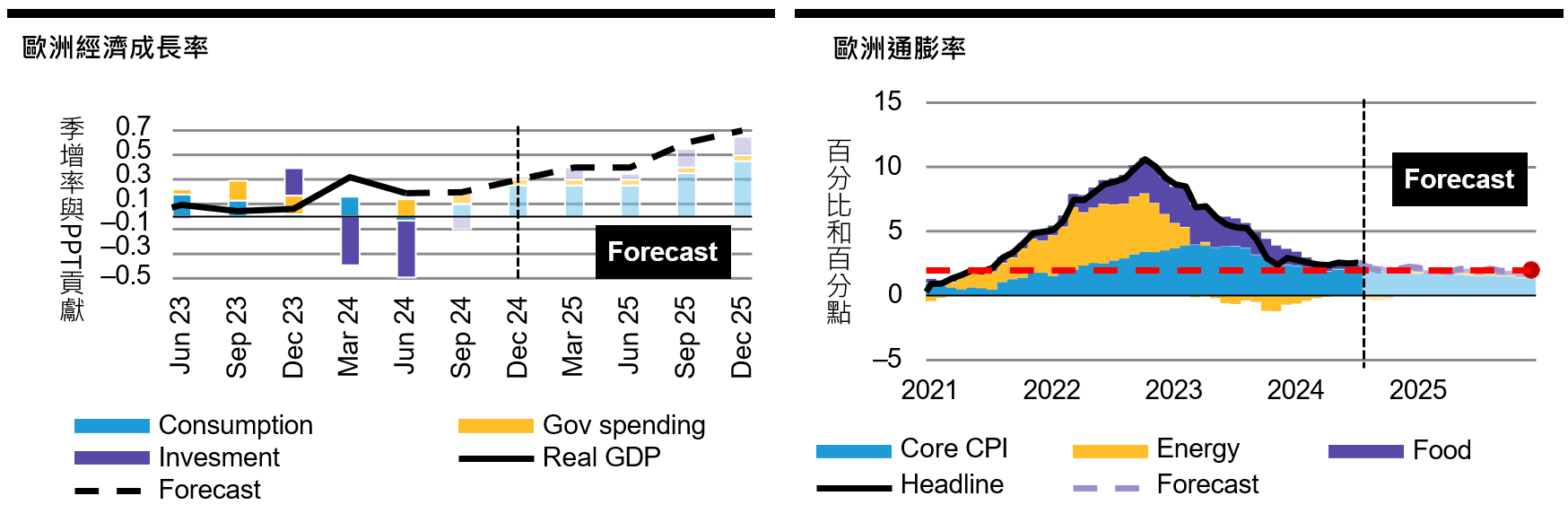

英國

重點摘要英國央行在8月份啟動逐步降息週期,聯博預計11月份將再度降息。儘管消費者物價指數 (CPI) 通膨在夏季初降至目標值,但8月份回溫,主要是受到服務通膨大幅成長的影響。儘管如此,CPI通膨與服務通膨目前均低於英國央行的8月份預測,聯博認為此一趨勢將得以維持。二輪效應鈍化的跡象日益明顯,例如民間企業的薪資成長率已大幅降低,且倘若排除高波動項目,則核心通膨率亦逐漸降溫。聯博認為這股降溫趨勢將持續下去,起初逐步降低,到明年將加速趨緩。就業市場持續趨於平衡,加上家庭消費成長停滯,亦支持上述論點。儘管英國的經濟成長前景優於歐元區,但消費力道仍舊有限,預計將導致經濟復甦持續溫和。 整體而言,考量目前環境,聯博認為英國央行每季降息一次是最適當的寬鬆步調,且預計維持到2025年。儘管如此,倘若英國央行的預測顯示通膨將更快回至目標值,則降息週期可能比預期更早加快。 日本

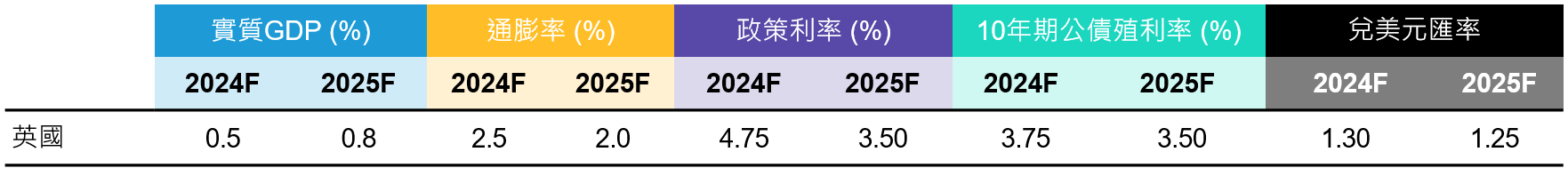

重點摘要日本央行調升政策利率,導致市場短暫大幅震盪。儘管市場對首度升息的反應不佳,但聯博認為,日本央行未來幾季不會因此停止進一步緊縮。升息之舉預計不足以實質影響經濟嗎,反觀倘若新任首相選擇改變經濟路線,影響可能更大。在此同時,金融市場行為預計更受關注。日本升息是否會導致套利交易進一步退場?隨著國內利率攀升,日本投資人是否會匯回海外資金?聯博認為,市場態勢可能會出現若干變化,但考量日本利率可能持續遠低於全球水準,投資人行為預計轉變不大。 新興市場

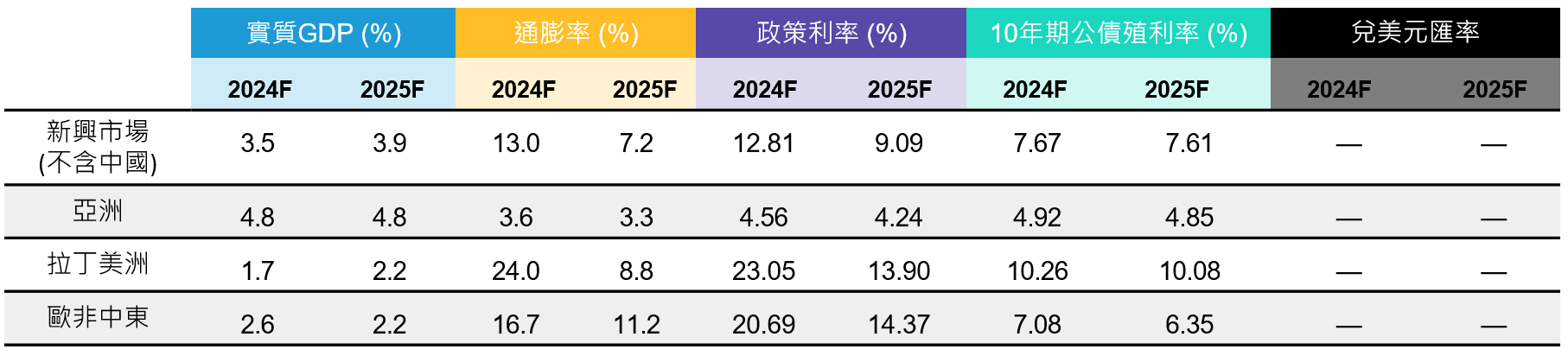

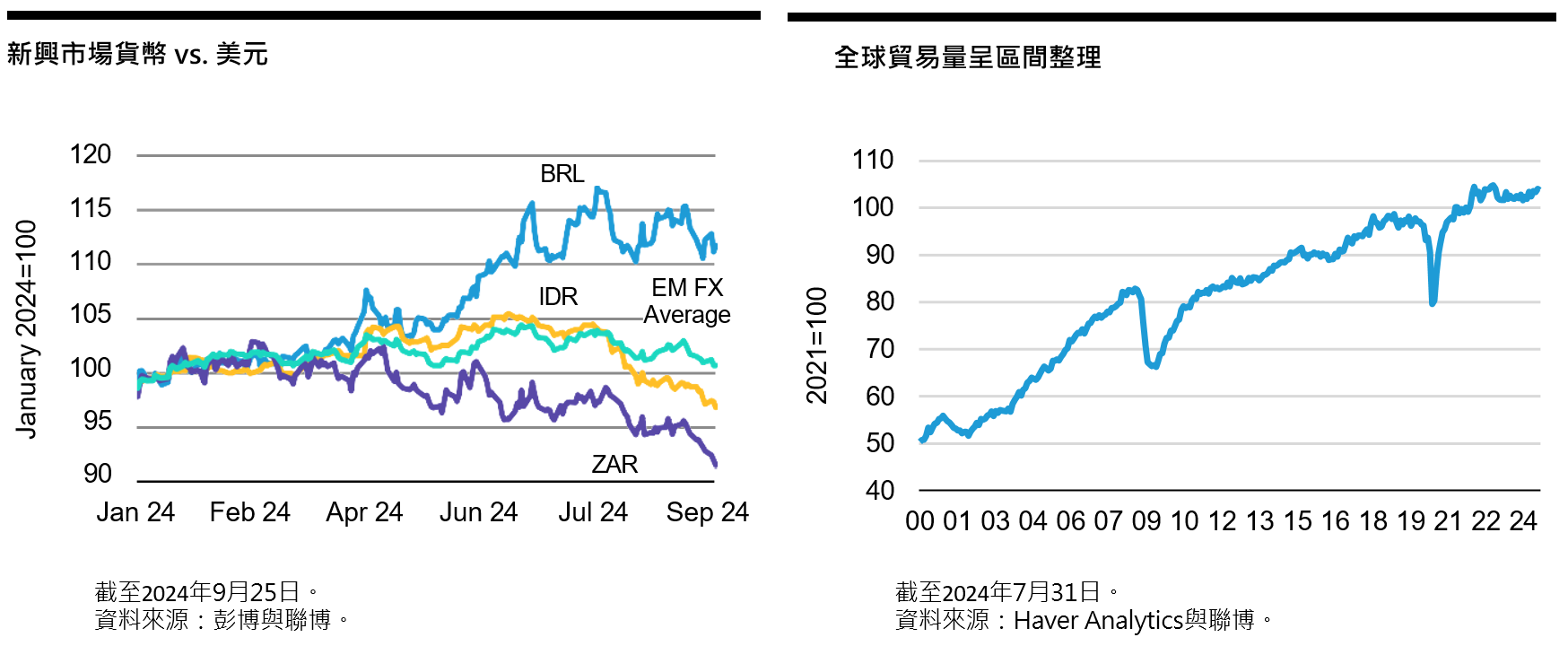

重點摘要隨著聯準會展開降息週期,新興市場浮現基本面風險降低的跡象。聯準會此次推動貨幣政策正常化的意圖堅定,有利於全球經濟軟著陸的情境,且整體而言預計抑制美元增勢。聯準會啟動降息週期之際,新興市場央行各有不同因應措施。有鑑於盧比走貶,印尼央行已在4月份意外升息,但在聯準會降息當日再度無預警降息,主要是考量盧比疲態全面逆轉。同一週,巴西央行亦啟動升息週期,南非央行則展開降息週期。從年初以來幣值變動可看出上述國家的基本面各異 (圖1)。印尼在年初大選後,政策存在若干變數,導致國內財政風險時有波動。巴西的財政風險升溫,反觀南非的財政風險降低,後者在於各黨成功合組國家團結政府,使得政治風險溢酬縮減。受到非利息支出與利息支出壓力的影響,幾個新興市場的財政狀況轉弱。但中期而言,隨著貨幣狀況轉趨寬鬆,新興市場的財政可望再平衡。 儘管基本面日益穩健,但不乏若干潛在風險,包括即將登場的美國選舉、地緣政治緊張氣氛加劇、中國經濟趨緩速度快於預期。這些風險可能進一步衝擊全球貿易,並導致市場波動加劇,進而持續擠壓流入新興市場資產的資金。過去幾年,全球貿易的數量與金額持續喪失動能 (圖2),主因在於地緣政治氣氛緊張,且中國的經濟成長趨緩,經濟成長模式亦出現轉變。儘管地緣政治錯置 (去全球化) 持續構成新興市場經濟成長的中期風險,但週期前景相對暢旺,因為各國通膨倘若如聯博預期持續降溫,可望為央行帶來刺激經濟成長的空間。中國人民銀行近期祭出一籃子刺激方案,包括降低利率與存款準備金率、鬆綁房貸政策、推出支撐股市的新措施,再加上前瞻指引有利於市場,亦支撐全球經濟軟著陸的情境。 過去兩年,利率一直是決定新興市場貨幣走勢的主要力道,但如今各國的貨幣政策寬鬆週期相對一致,這個情況可能轉變。聯博的分析顯示,整體新興市場貨幣並不便宜,遭到高估的貨幣大多是因為經濟成長力道暢旺。換句話說,經濟正面成長反映於貨幣表現。新興市場固定收益與貨幣的評價處於微妙平衡狀態。倘若全球經濟成長趨緩的風險持續降溫,且流入新興市場的資金轉正,則新興市場資產價格預計進一步走升。然而,考量美國大選即將登場,加上貿易態勢可能進一步生變,新興市場未來幾個月的投資氣氛預計稍微轉淡。

|

| ||||||||||||

|

StockQ 全球股市指數 © All rights reserved.

|