債市:降息春燕到 債市展開多頭格局

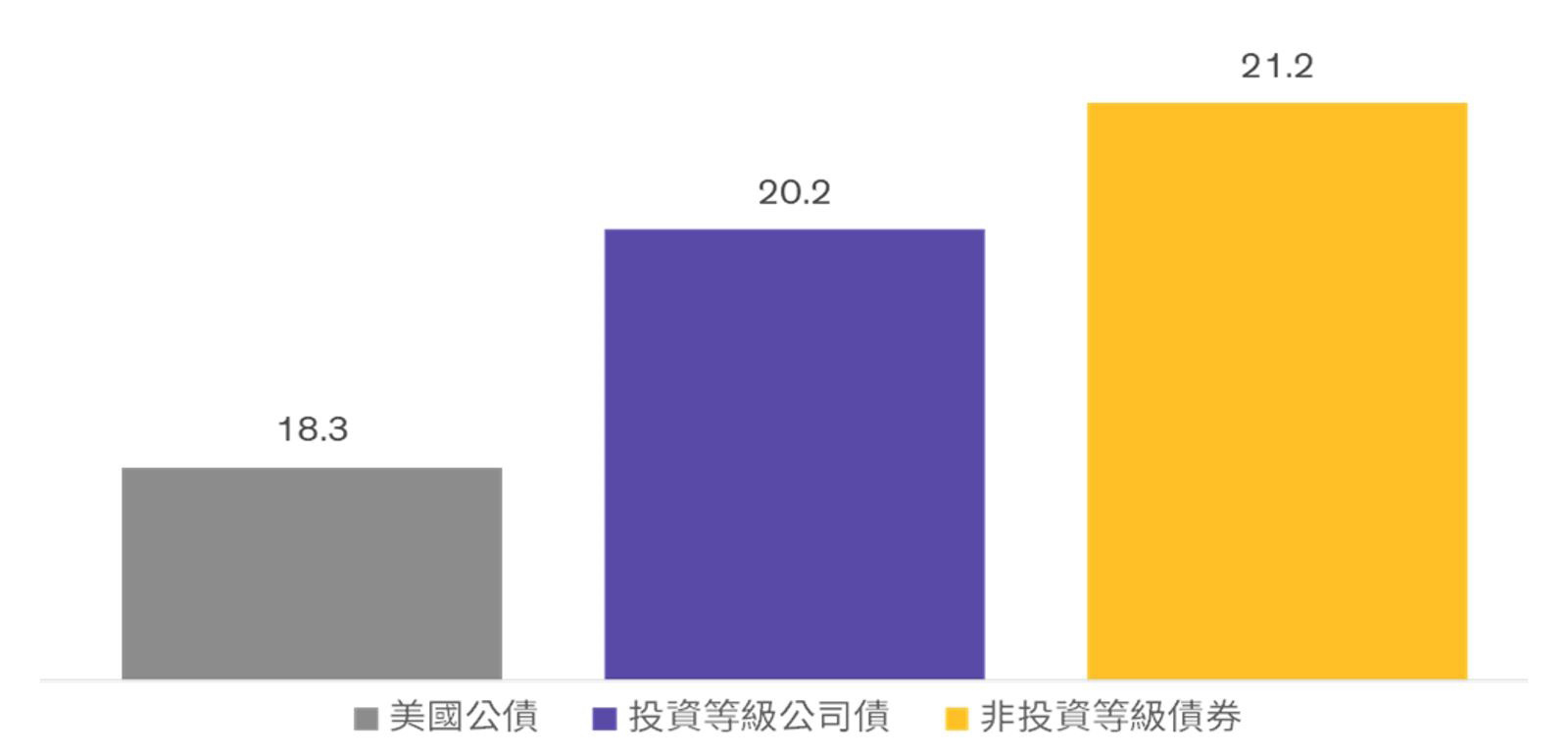

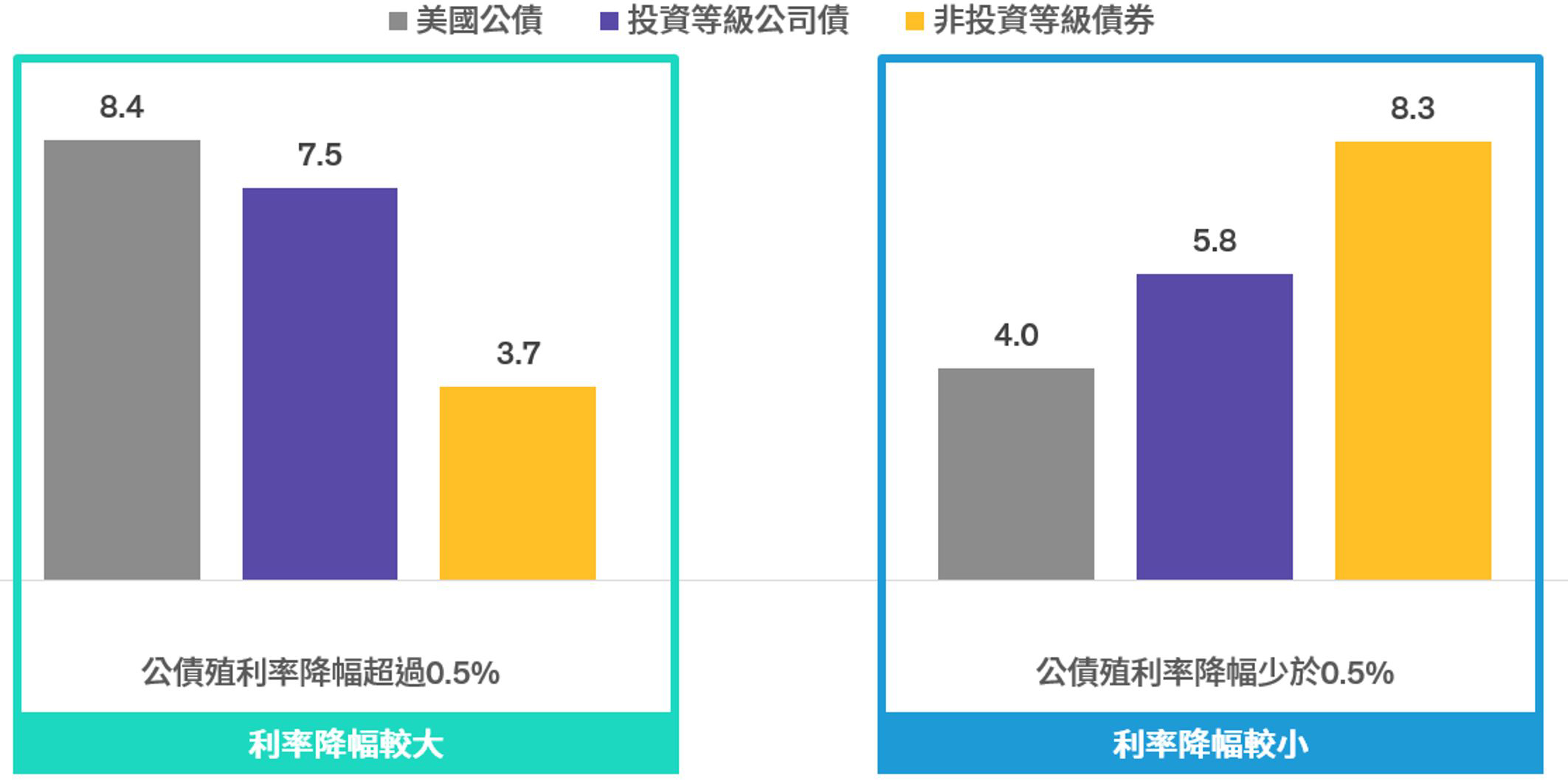

進入降息循環雖有利於債市回穩,但經濟前景尚未明朗,又有美國選舉等不確定性因素,聯博–全球非投資等級債券基金(基金之配息來源可能為本金)投資團隊表示,目前環境相對於股市,非投資等級債券具有較高的殖利率優勢可望作為下檔緩衝,看好非投資等級債券的長期投資潛力。投資人可視自己的風險屬性,以非投資等級債券為主的投資組合,且投資組合中適度配置投資等級債券以及存續期間,將可望在追求收益機會兼具平衡風險的功能。

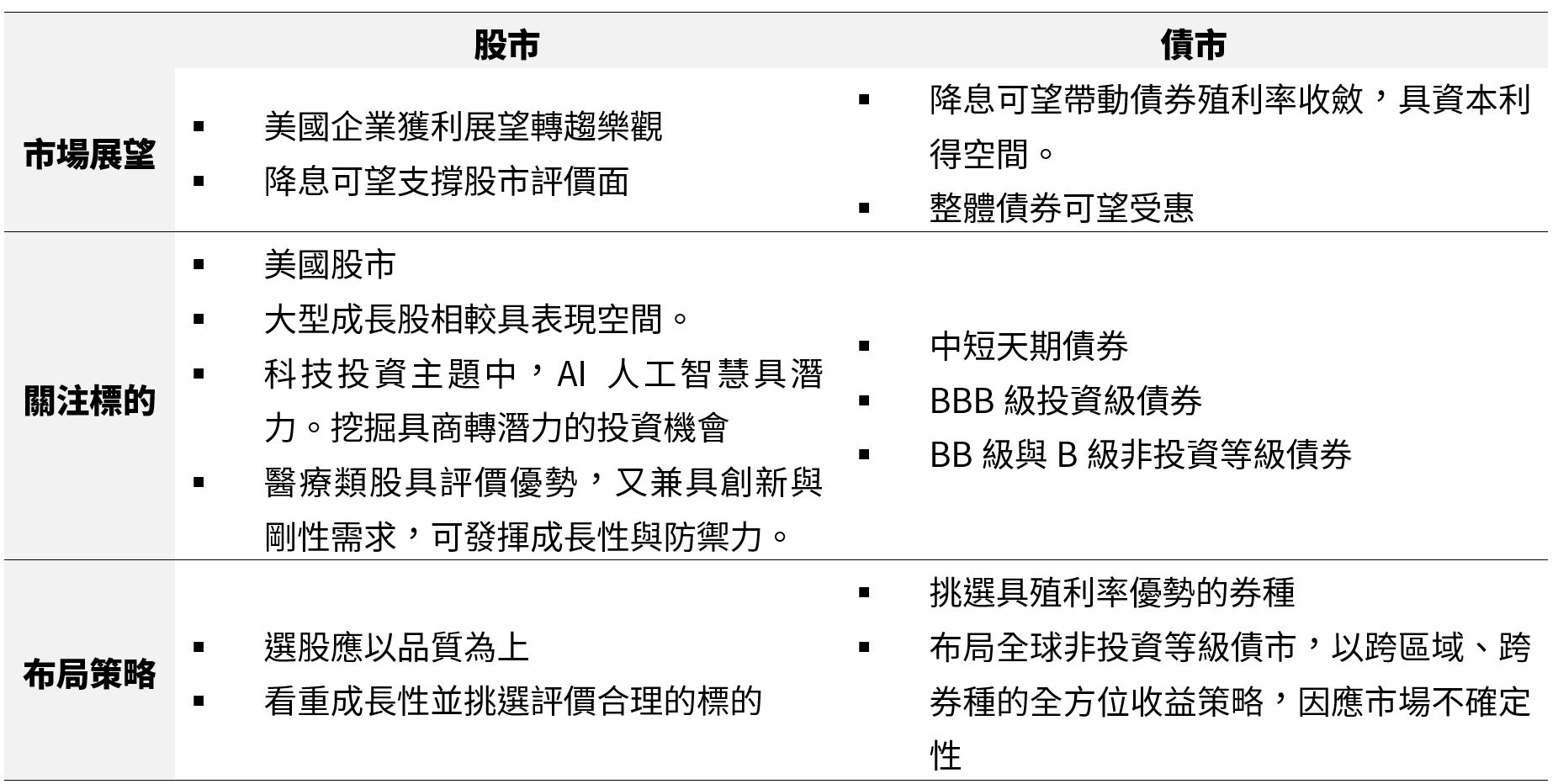

聯博–全球非投資等級債券基金(基金之配息來源可能為本金)投資團隊認為,經歷過去兩年升息循環的挑戰,美國非投資等級發債公司財務體質持穩,違約率也無大幅攀升,整體非投資等級債券基本面仍佳。目前相對看好BB與B級債券,避免體質較差的CCC級及以下的券種。此外,部分歐洲央行、新興市場國家央行已早於美國進入降息循環,看好全球配置可望優於僅聚焦於美國的投資組合。

聯博–全球非投資等級債券基金(基金之配息來源可能為本金)採全球配置,廣納美國、歐洲及新興市場等更多機會,投資組合分散於超過60個國家。目前布局逾10類債種,持有逾2000檔債券,包含非投等公司債、投等公司債、新興債、證券化資產等多元債種,協助投資人兼顧收益、成長與風險。

股市:經濟趨緩 股市布局側重高品質選股

聯博集團股票投資團隊表示,過去兩年在升息與通膨的夾擊之下,壓抑美國股市表現。隨著聯準會開啟降息,美國企業獲利展望轉趨樂觀,股市評價面可望受到鼓舞。目前市場共識預估,美國2024企業盈餘成長率大於10%,2025年可望上探15%,強韌的成長性可望支撐美股續揚。

然而,經濟逐漸趨緩對於企業仍是一大挑戰。聯博集團股票投資團隊認為相較於中小型股,大型股將更有機會在維持企業獲利,將可望在目前的環境下有較佳的表現空間。尤其經歷第三季以來的盤整,截止至9月18日,美國標普500指數P/E落在20.9x,已回落至自1997年以來的長期平均水準24x之下,評價位於合理區間,提供投資人進場布局的大型成長股的良機。

聯博集團股票投資團隊認為可從中科技、消費、醫療類股中尋找機會。截止至2024年8月7日,市場共識預期S&P 500 指數各類股 2024~2025 年獲利複合成長,科技類股與通訊服務類股成長幅度最大達19%與18%、非核心消費14%以及醫療保健類股13%緊追在後。基本面是支撐股價走勢的根本,在震盪的環境下凸顯品質選股的重要性,精選獲利能力較佳、財務體質穩健的高品質成長股,較可在掌握長期成長動能的同時保有防禦力。

美國股市投資題材豐富,其中科技類股中的AI人工智慧仍會是必須關注的投資主題。目前企業對於AI相關投資仍舊具備信心,但科技巨頭評價走勢分歧,建議留意投入可望轉化投資為獲利、即高投入資本報酬率的企業。而醫療類股相對科技類股更具有評價優勢,又兼具醫療創新與剛性需求,在投資組合中加入醫療類股配置可望平衡報酬與風險,包含像是手術機器人、體重控制、大數據醫療等都是值得關注的主題。而消費類股中,則相對看好電子商務、數位娛樂以及時尚流行相關的投資機會。

除了美國以外,歐洲區域主要央行更早進入降息循環,目前歐洲企業盈餘逐漸追趕上日本與美國等區域,而且評價面相對便宜。聯博集團股票投資團隊看好包含電氣設備、汽車零件、半導體等產業,具有企業盈餘成長潛能。

第四季全球投資展望與投資機會