-

過往績效與當前分析不代表未來結果。資料來源:彭博與聯博。資料日期:2024/5/31。

擋不住的AI特快車,現在是搶搭的時機嗎?

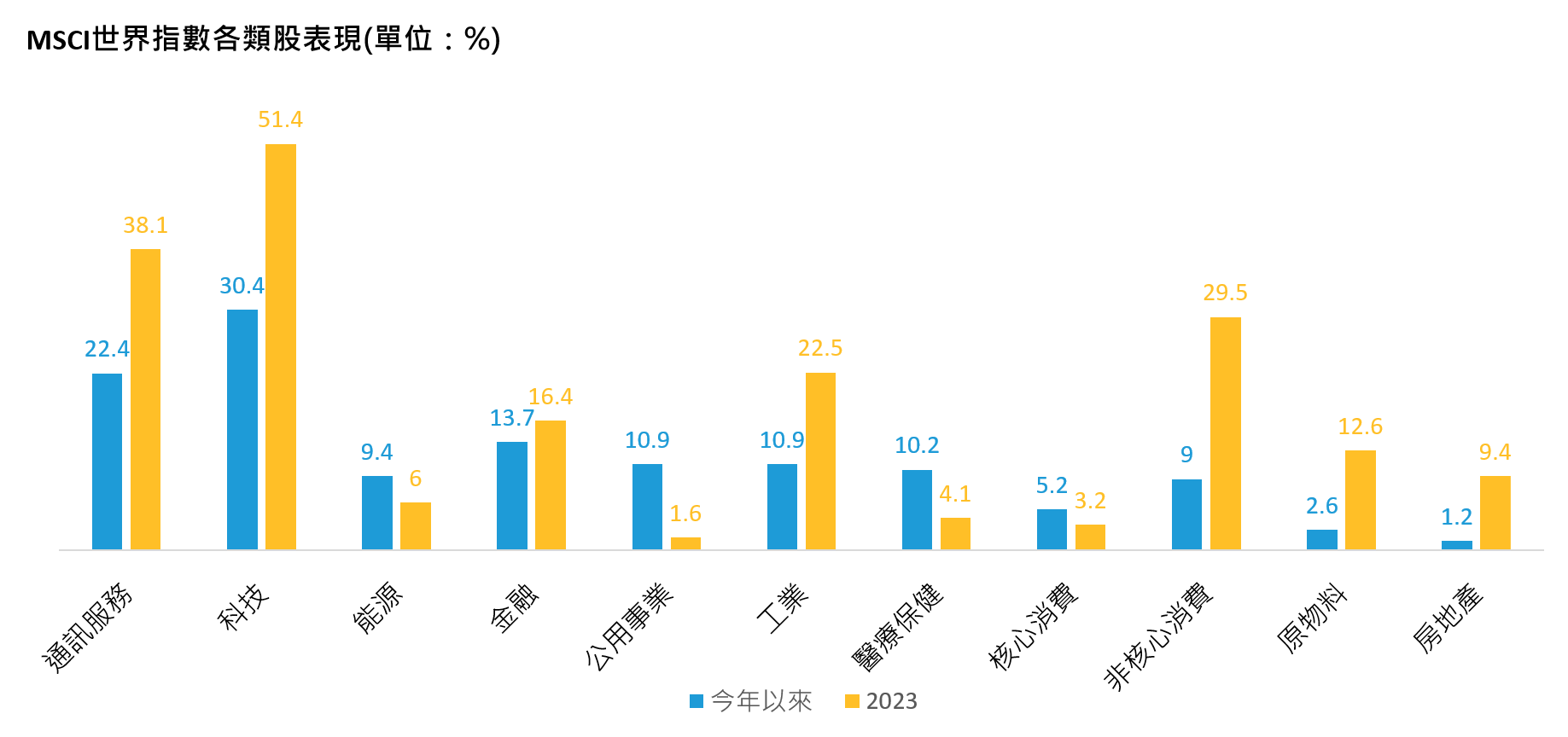

MSCI世界科技指數在2023年勢如破竹地大漲51%後,今年持續在各類股中扮演領頭羊角色(圖一)。我們認為科技股雖然漲多,但考量AI革命仍在起飛階段,可望持續支撐其成長動能,不過精選投資主題與個股,將是未來驅動科技股票投資組合超額報酬的關鍵。 圖一:科技股自去年至今持續扮演各類股中的領頭羊(單位:%)

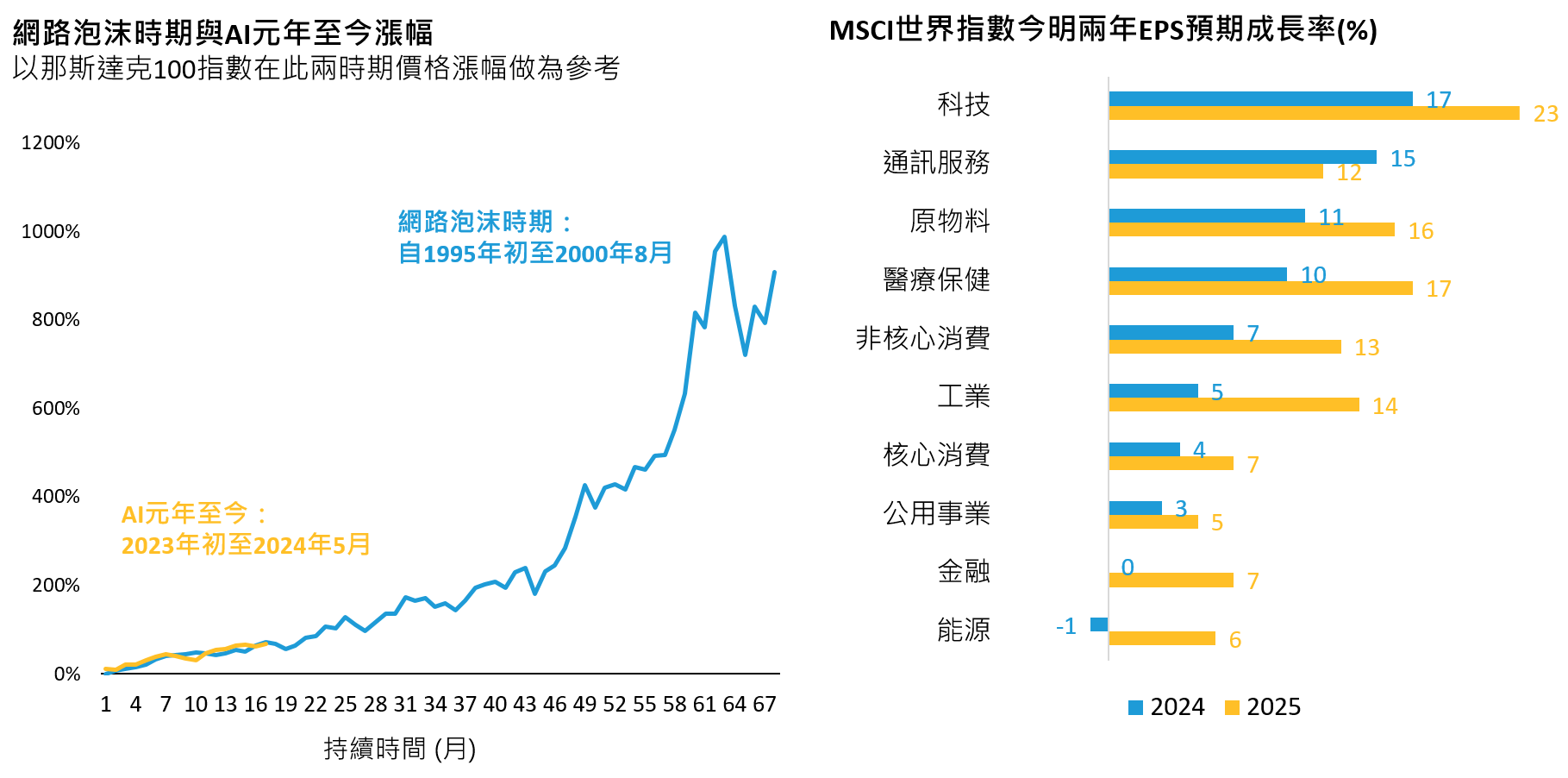

成長與獲利能力主宰,科技股目前其實高貴不貴一直以來,科技類股是推動整體經濟活動的一大動力,接下來對市場趨勢更將扮演更重要的角色。從2007年iPhone問世開啟Web2.0後,行動通訊主宰整個科技產業發展長達15年的時間,直到2022年行動產品趨於成熟後,科技類股才出現較明顯的修正。緊接著在2022年下半年AI生成式人工智慧興起,再度點燃的科技類股下一波創新成長,Web3.0時代即將來臨。 因此聯博認為,現在談論科技產業是否出現泡沫是言之過早,若將1995年視為網際網路元年的話,那斯達克100指數花了5年時間上漲近1000%後才開始泡沫,而現在AI發展僅一年出頭,目前漲勢僅63%,看起來很可能還在初升段而已(圖二左)。 此外,市場預期資訊科技類股今年及明年的EPS成長率分別為17%與23%(圖二右),位居各類股之冠。通常股價與獲利能力亦步亦趨,在人工智慧革命持續蓬勃發展下,科技股未來仍可望續強。 圖二:今日科技股之高評價由成長與獲利帶動

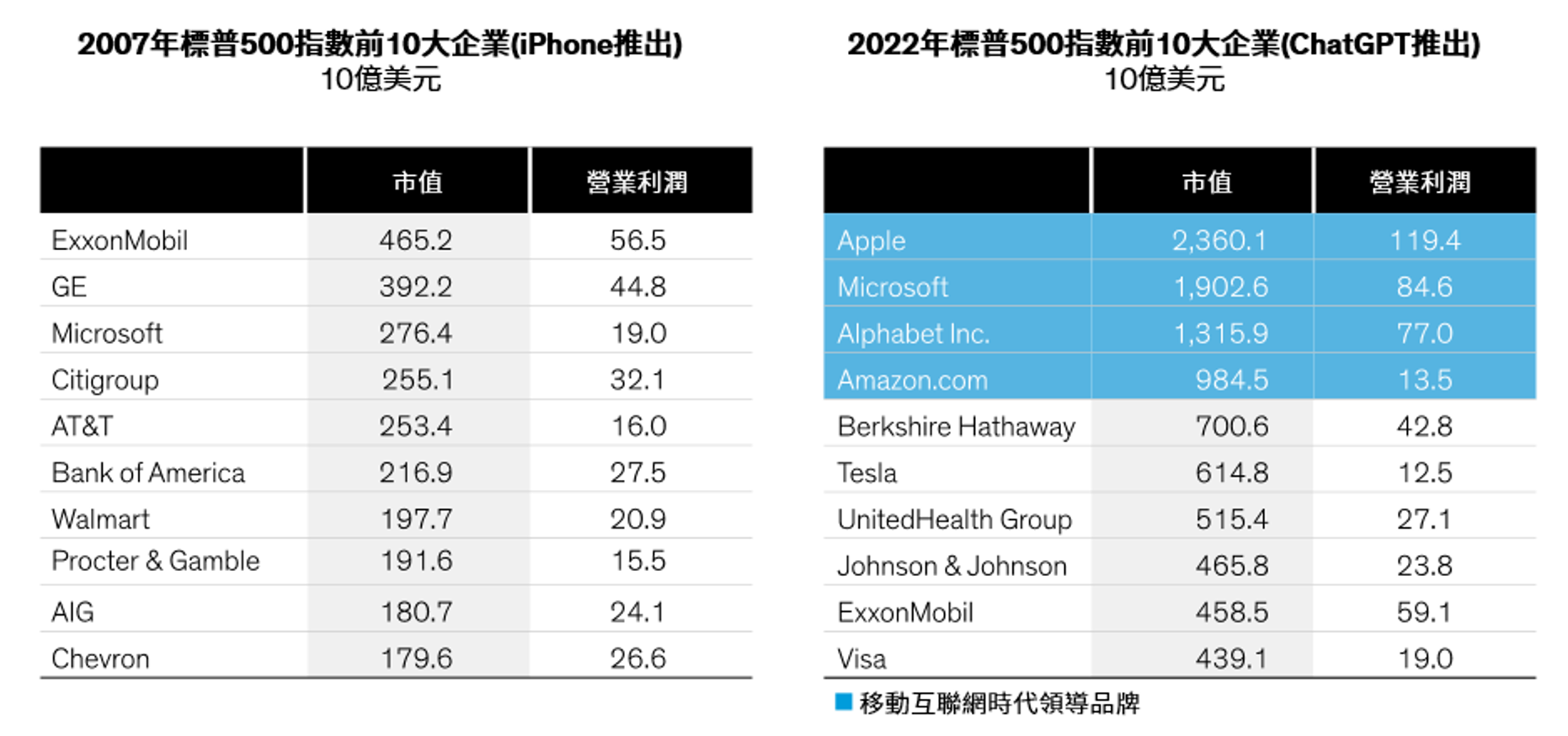

鑑往知來,能笑到最後的才是贏家但到底該持續布局「科技七雄」、還是應該轉入「AI 五哥」?聯博認為應將焦點放在哪些企業能夠創造可顛覆產業體系的創新、以及哪些企業真的能夠持續獲利? 我們不妨回顧2007年iPhone問世時與2022年ChatGPT推出時,標普500指數以市值與營業利潤推算前10大企業幾乎截然不同(圖三)。因此,過去的贏家若不能跟上顛覆性創新的腳步並發展能獲利的商業模式,終將在時間的洪流中被後起之秀取代。 目前AI生態體系的發展中,沒有絕對的贏家或是輸家。過往基礎設施公司往往會被市場忽略,但在AI發展的背後是基礎建設的升級,目前實體世界中設備還沒有趕上數位世界的需求,像是GPU高速計算所需的電力基礎設施、自動化與供應鏈的設備仍嚴重不足。AI的發展需要透過發電、傳輸與儲能、耗能優化等AI相關的基礎設施擴建與升級,過去工業、硬體製造商可望逆轉頹勢。反觀在AI的發展下,軟體市場的進入成本將降低,軟體公司間的競爭將更加激烈。 圖三:在科技創新初期,難以推測哪些企業會成為未來贏家

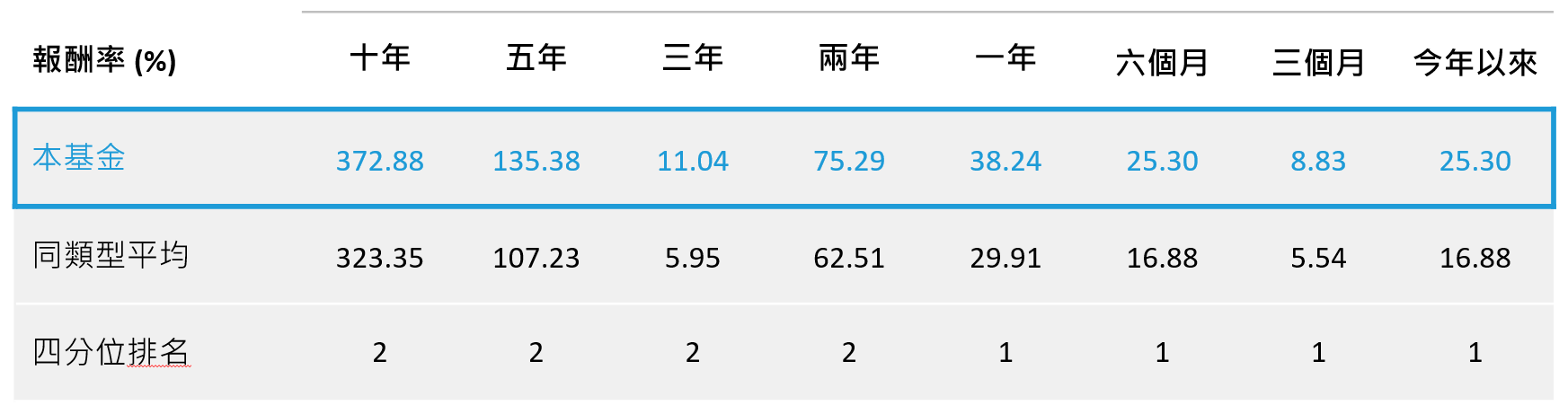

正因科技領導者不斷更迭,選擇專業投研團隊有助掌握未來贏家對於一般投資人來說,要判斷哪間企業才是長期贏家並不容易,這時候不妨選擇具備豐富經驗與實力的投資團隊,可望事半功倍。 聯博-國際科技基金成立至今近25年2,歷經網路泡沫、金融海嘯與新冠疫情,無論短中長期績效均創造不俗表現。背後的原因之一便是投資團隊秉持靈活分散,選股不侷限於傳統科技類股,亦適度布局中小型類股。 舉例來說,雲端運算與大數據、AI基礎建設、工業自動化與物聯網、與電子支付與媒體等四大領域,這有助全方面掌握各產業之科技創新受惠者,同時發掘下一個顛覆式創新之爆發成長機會。 聯博-國際科技基金短中長期績效不俗

成長產業充滿機會,但不免可能因短期市場因素出現波動,投資人對成長潛力雄厚的產業,仍須評估自身風險承受能力,並以長期投資思維適度參與AI科技長成長契機。

|

| ||||||||||||

|

StockQ 全球股市指數 © All rights reserved.

|