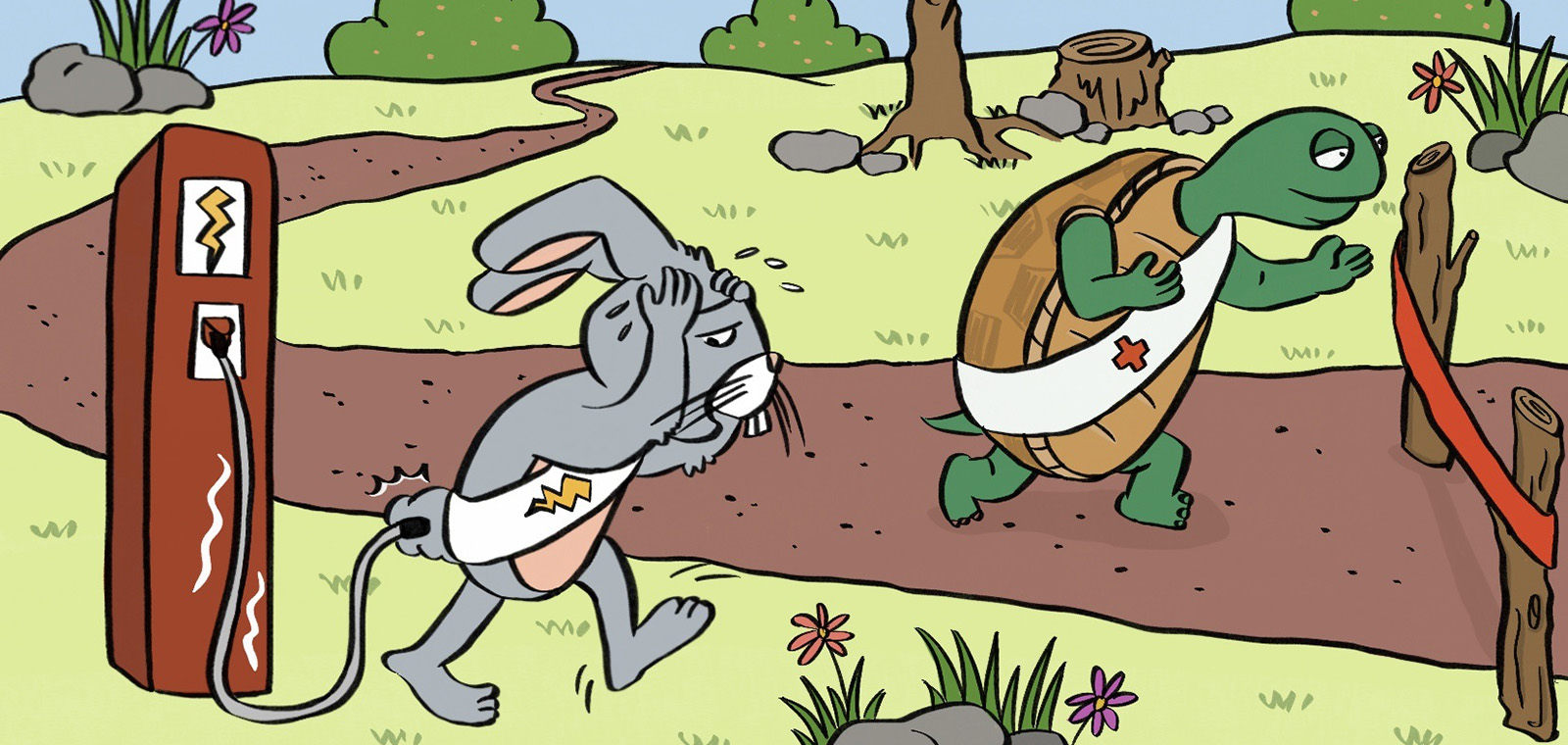

藥廠超越電動車,誰能先馳得點?

解讀關鍵數據

17.8%

醫療類股盈餘成長預估

1. 醫療保健類股今年盈餘成長預估最強,達17.8%:根據市場共識,S&P 500各類股EPS成長預估中,今年醫療保健類股每股盈餘成長可達17.8%,高於科技股的16.4%,為類股之冠1。

25

醫療保健類股評價百分位

2. 醫療保健類股評價百分位為25,大幅低於科技類股的82:歷經去年的跌勢,醫療保健類股評價百分位從2022年的64降至2023年的25,目前來到具吸引力的水準。反觀科技類股,評價水準從2022年的64衝上2023年的822。

10.3%

醫療類股相對大盤表現

3. 通膨放緩之下,醫療保健類股相對表現優於大盤達10.3%:在通膨高於平均且呈現下滑趨勢之下,醫療保健類股表現相對優於S&P 500,幅度達10.3%3。 聯博前線觀點1. 醫療類股成長力道強且機會多元度過2023年的盈餘修正階段,醫療保健類股的成長性可望在今年重回正軌。類股當中的製藥、醫療科技、生化科技等次領域,都有超過雙位數的每股獲利成長預期。而在肥胖問題為聯合國公認的重大疾病之下,減肥商機後市更是看俏,年複合成長率達36%。 2. 追求成長之際,仍要關注品質在通膨、利率仍高於長期平均的背景下,具備較強勁獲利能力、資產運用效率較高與定價能力較強的高品質企業仍可望發揮,投資人多半可以在醫療類股與科技類股中找到投資機會。以MSCI美國高品質指數為例,在聯準會停止升息後,其一年報酬的中位數表現達29.1%,優於S&P 500指數的23.6%4。投資不宜一味追捧成長股,應更重視可兼具「高成長」與「高品質」的企業。

|

| ||||||||||||

|

StockQ 全球股市指數 © All rights reserved.

|