-

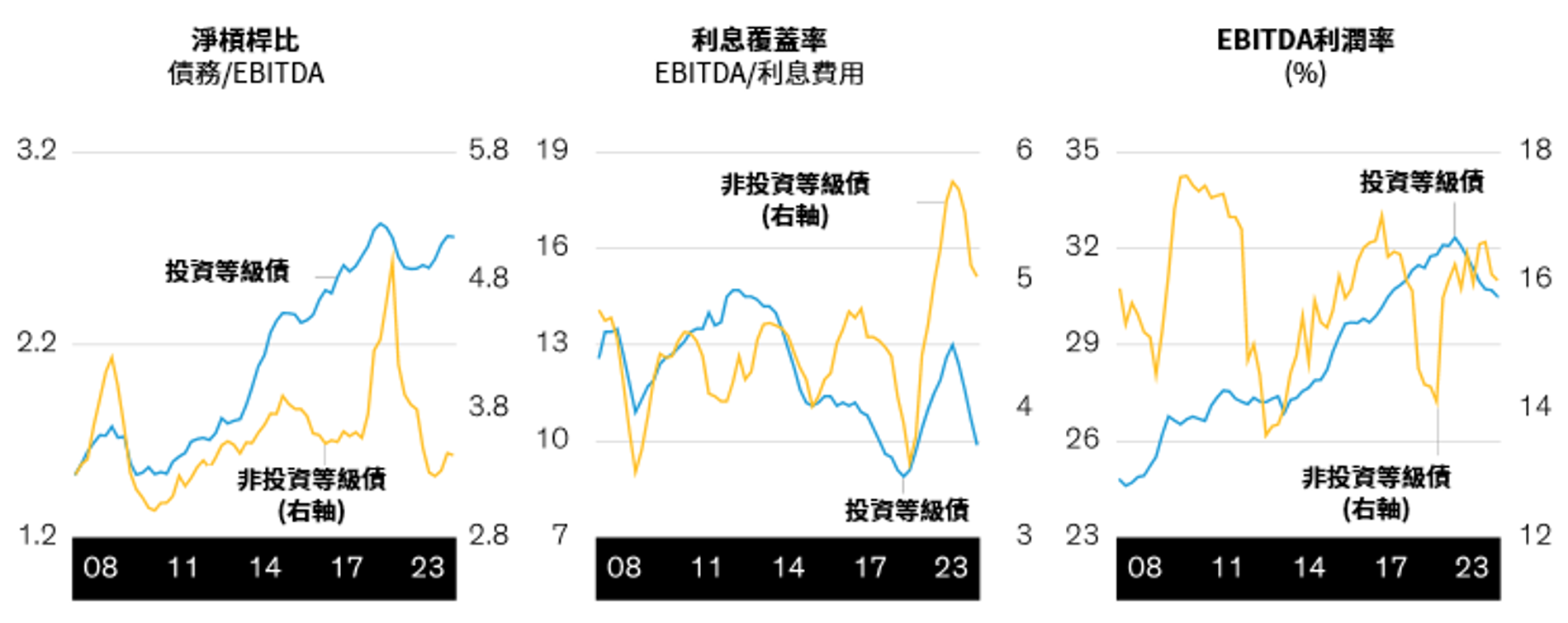

過去與當前分析不保證未來結果。EBITDA:稅前息前折舊攤銷前獲利。指標數據以中位數計算。截至2023年9月30日。資料來源:J.P. Morgan與聯博。

2024年公司債券可望大發利市?

信用週期走到尾聲,投資人往往擔心公司債券的表現,因為在貨幣長期緊縮與利率處於高檔的背景下,最終會削弱企業營運成長、墊高成本、推升違約風險。但基於兩大理由,我們認為當前的公司債券仍值得正面看待。 基本面趨緩但仍舊穩健時序進入新的一年,基本面指標有轉弱跡象,尤其是那些評級最低的信用債券。營收與獲利成長率、稅前息前折舊攤銷前利潤率(EBITDA)與利息覆蓋率均開始面臨壓力 (圖一)。 圖一:企業基本面略有轉弱的跡象

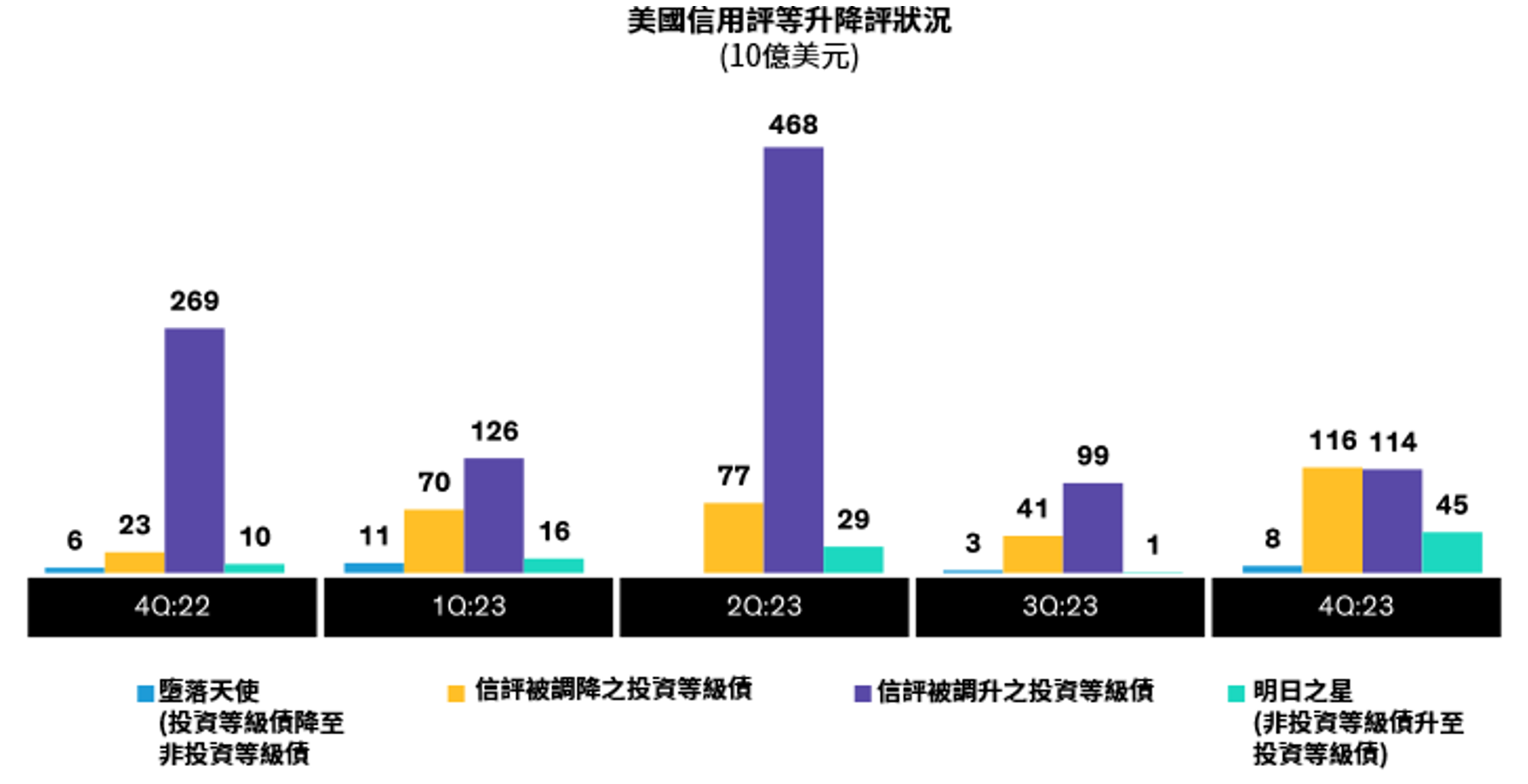

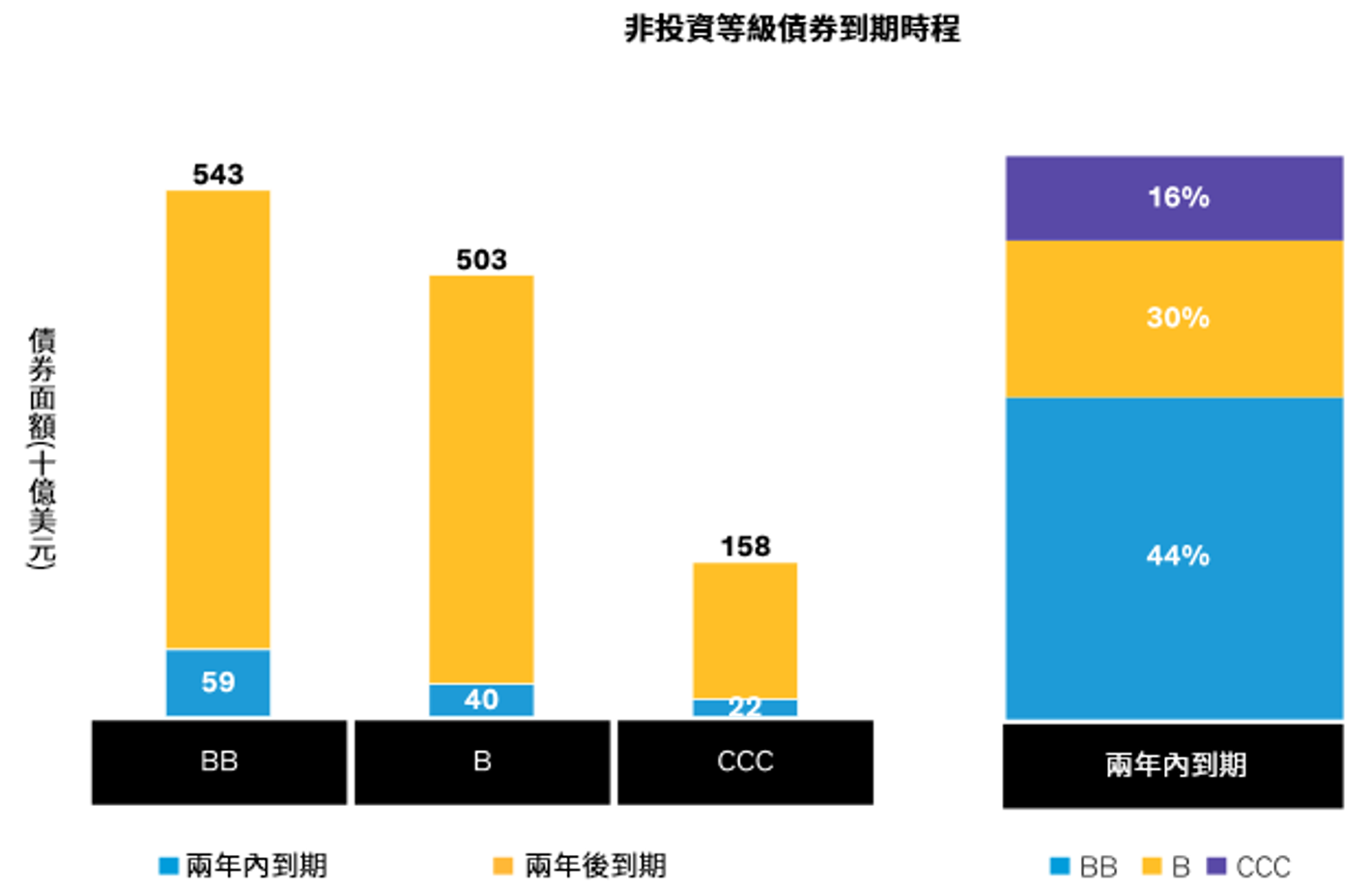

所幸,由於疫情期間的違約潮汰弱留強,存活下來的企業對財政更加謹慎,因此這些指標僅是從先前的歷史高點稍微下滑。事實上,盈餘成長率與EBITDA利潤率離10多年來的高點相距不遠。此外,即使企業以目前的高利率再融資,或是出現獲利萎縮,投資等級債券與非投資等級發債企業的利息覆蓋率亦高於平均。 另外,在非金融企業當中,BBB等級債券的EBITDA利潤率與A等級債券相仿,也就是說,BBB等級債券與A等級債券的獲利能力相去無幾,但收益空間更高。 在經濟放緩與需求降低的情況下,資產負債表健全的發債企業得以抵擋更多壓力,這也反映在信用債券評級上:投資等級債券的整體信用品質已經轉佳,評級調升數大幅高於信評調降數(圖二)。 此外,發債企業已將債券到期日延後,故財務壓力減輕。在2025年底前,市場僅有10%的非投資等級債券到期,且多數為品質較高的債券。到期日逐步來臨或是延長到期日,皆有助於減緩殖利率攀升對企業的衝擊,而信評較高的發債企業預計不難再融資 (圖三)。 有鑑於此,聯博預計未來12到18個月的違約率相對溫和,大約落在4%到5%,應不至於出現違約潮與降評潮。但聯博建議投資人偏重較高品質的信用債券並持續擇優慎選標的,同時聚焦流動性。CCC等級債券(尤其是景氣循環產業)最容易出現違約並受到經濟放緩的衝擊,因此目前市況更適合布局B評級以上的債券。 圖二:債券信評調升數大幅高於信評調降數

圖三:2026年前到期債券數量相當少

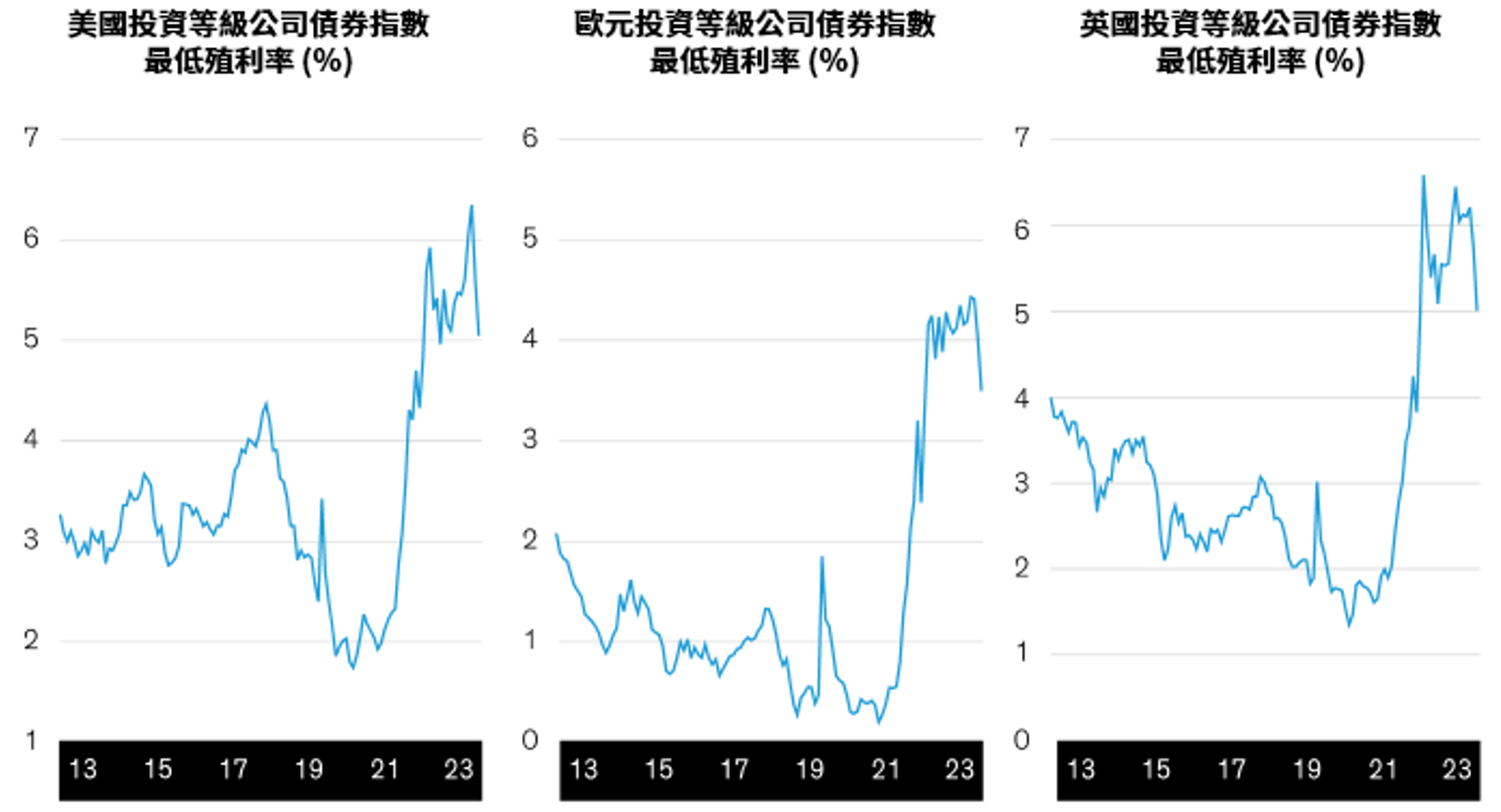

債券殖利率與利差仍處高檔2024年已經揭開序幕,目前債券殖利率仍處於歷史高檔 (圖四)。債券殖利率處於高檔的時間還會多久,取決於央行打擊通膨的成效。考量歐元區經濟成長率較低等因素,歐洲央行有機會比其他央行更早降息,反觀英國通膨可能有待進一步降溫,英國央行才可能放寬貨幣政策。美國聯準會暗示將於2024年降息三次,但目前利率仍處於逾20年高檔。 在目前債券殖利率處於高檔的情況下,非投資等級債券擁有較佳的收益潛力。觀察非投資等級債券的歷史趨勢,當前最低殖利率往往是未來3到5年報酬率的一大指標,而目前全球非投資等級債券市場的最低殖利率達7.6%。 投資等級債券當中,歐洲債券利差(公司債券殖利率與公債殖利率的差距)過去一年收斂逾50個基本點,但仍比歷史常態高出25個基本點。美國投資等級信用利差目前接近長期平均。考量貨幣市場基金近年湧入大量資金,一旦投資人逐漸接受利率敏感度較高的存續期資產,聯博預計投資等級債券需求將大幅成長。 圖四:即使2023年底債市反彈,收益空間仍舊具吸引力

中天期信用債券具投資價值然而,只看平均值可能失準。進一步觀察可發現,中天期公司債券的投資吸引力遠高於長天期債券。這是因為諸如保險公司這類具備收益需求的投資機構,透過長期買進長天期投資等級債券,以因應其長天期債務,進而導致長天期債券的殖利率低於其他天期債券。有鑑於此,聯博認為長天期債券的報酬無法彌補額外的風險。 這個現象放諸四海皆準:目前美國、英國與歐元區的10年期以上債券都比中天期債券來得昂貴,故聯博認為,部分中天期投資等級債券較具投資吸引力。 最後,受惠於需求成長、評級轉佳、發債量有限等利多,債市技術面自疫情以來也漸入佳境。截至2023年第三季,美國投資等級債券每月均有資金流入,突顯出投資人信心,聯博認為有助於支撐2024年市場評價。歐洲方面,技術面則好壞互見。 考量2024年經濟前景不明朗,且企業基本面趨緩,投資人謹慎看待公司債券市場,情有可原。但殖利率終究會從目前高檔回落,再加上評價依舊合理,故對謹慎的固定收益投資人而言,2024開年不失為一個布局良機。

關於作者 |