-

截至2023年9月27日。

資料來源:聯博。

2023年第4季:全球經濟展望

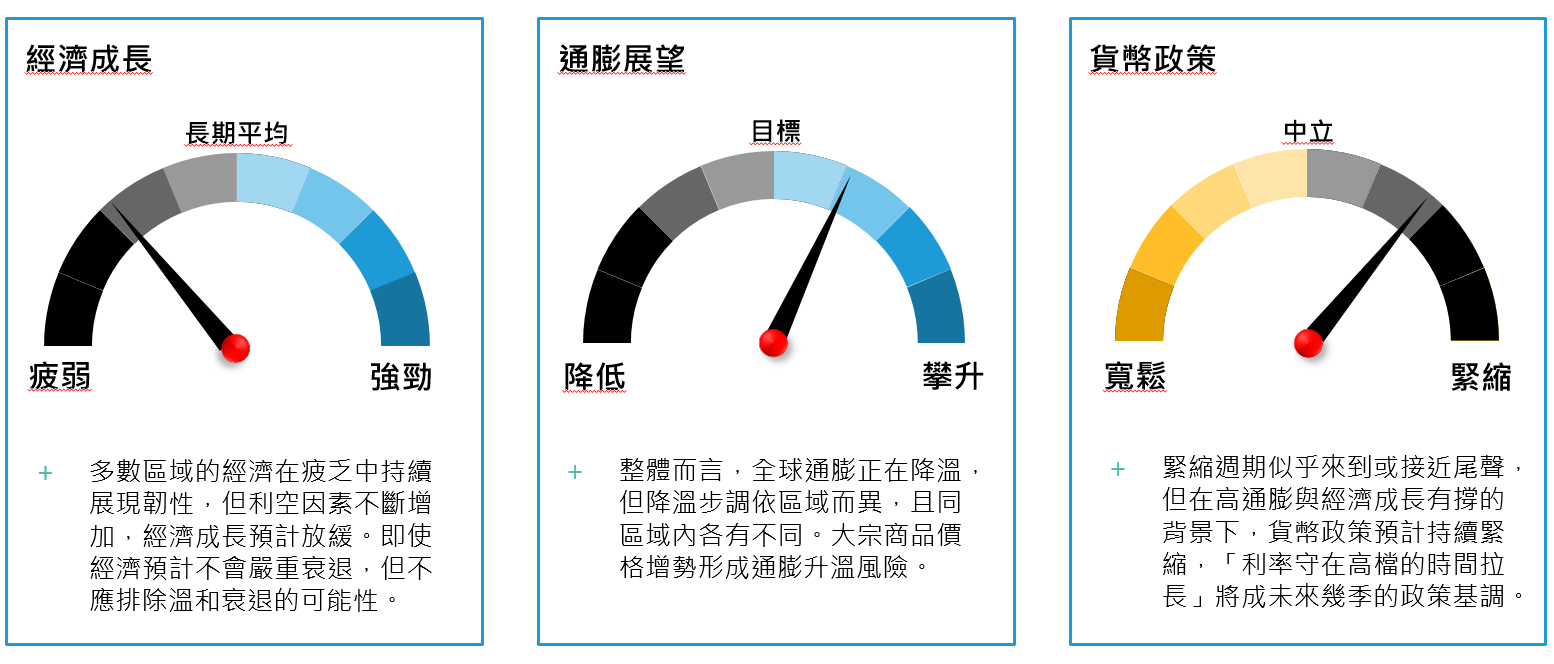

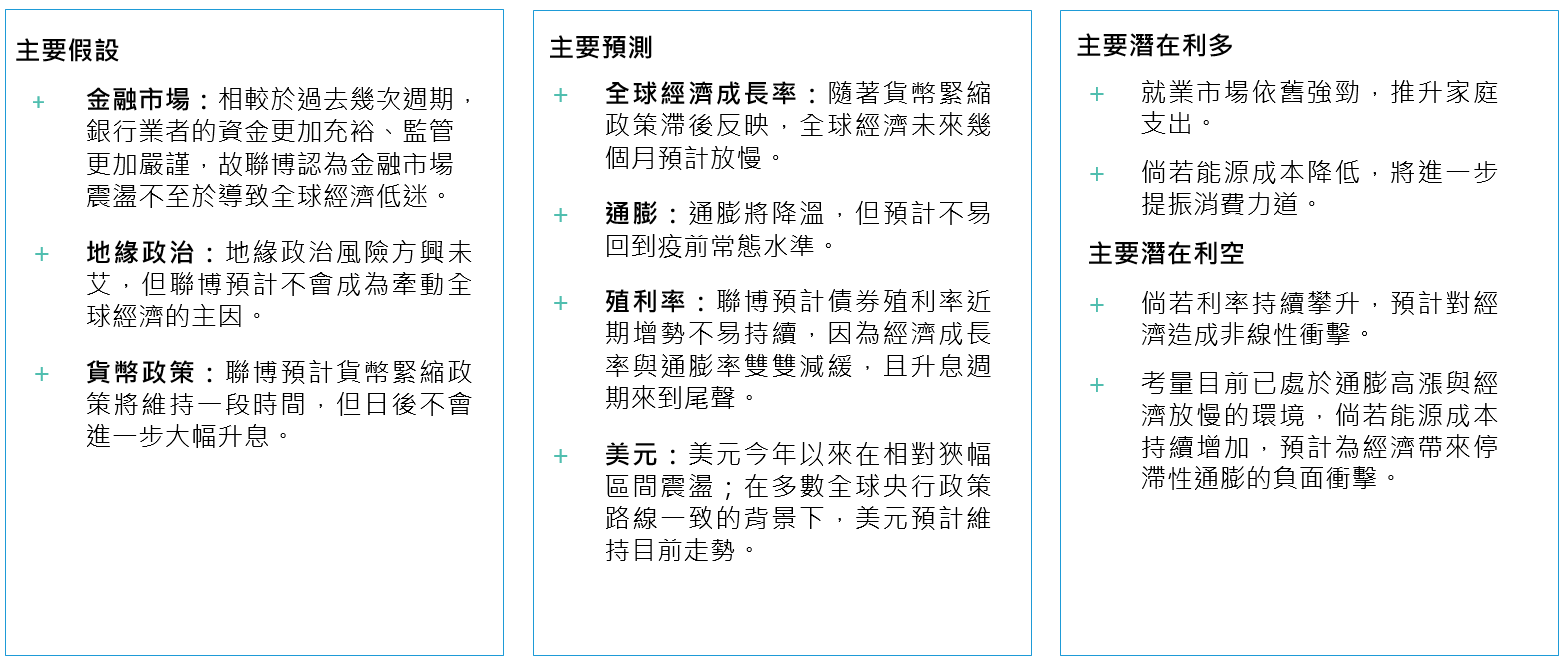

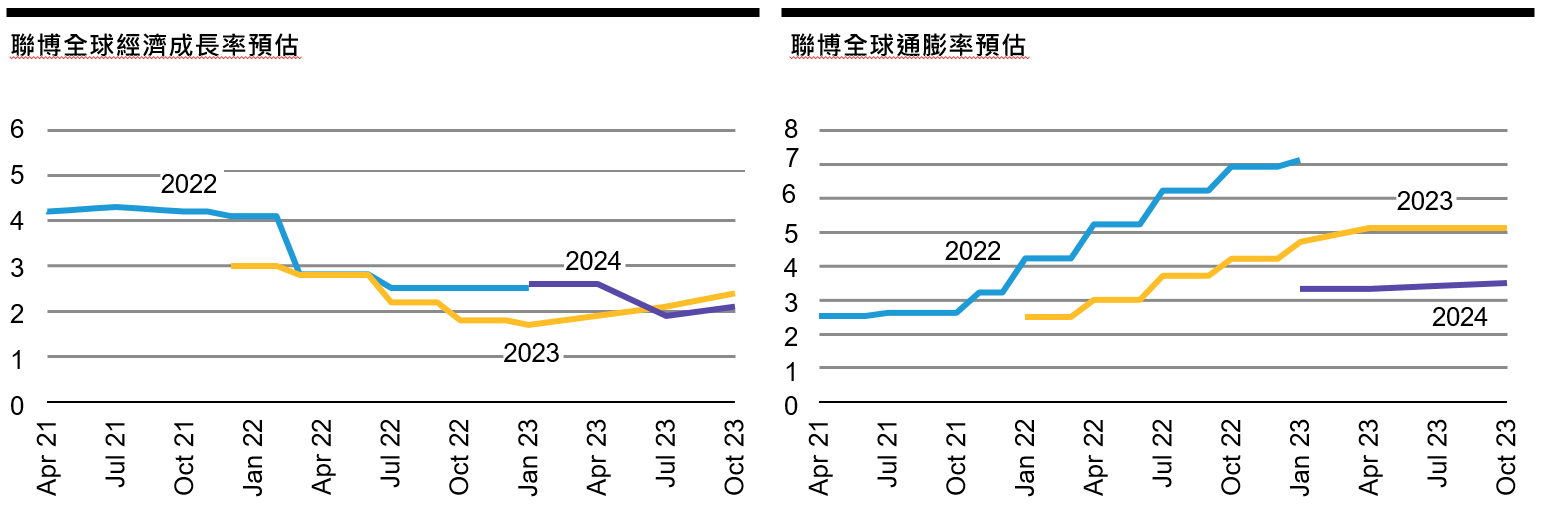

總經態勢聯博在第二季指出全球經濟展現韌性,年初以來相對不受一連串利空事件所影響而持續擴張。到了第三季,全球經濟仍舊大致持穩,但各地情況不一。在過去幾年各國央行大幅調升借貸利率後,貨幣狀況緊縮,如今已開始擠壓經濟,聯博預計這股趨勢將持續到未來幾個月;倘若長天期利率延續近期增勢,則經濟可能進一步承壓。 各國央行深知這點,美國聯準會、英國央行與歐洲央行紛紛暗示,緊縮週期已到或非常接近終點。正如此次利率週期各個階段,新興市場央行的腳步領先成熟市場,有些央行更已開始降息。 現階段而言,經濟放緩態勢尚屬可控範圍,甚至值得正面看待。通膨已經降溫,但尚未明確往目標值回落,聯博預計還要幾季才會重回常態水準。經濟放緩是通膨降至目標值的必要條件,故聯博認為投資人或決策機關不會為此驚動。除非通膨大幅降溫,否則成熟市場央行將不會輕易寬鬆貨幣來推升經濟成長。也就是說,儘管全球經濟表現至今有撐,但聯博認為經濟成長率在2024年、甚至之後將持續低於歷史趨勢。 美國經濟不見即將放緩的明顯跡象。受惠於消費支出強勁,美國經濟可能在夏季加速成長,但聯博認為,在信用環境轉趨緊縮、就業市場逐漸正常化、家庭超額儲蓄用盡的背景下,未來幾季經濟恐怕不如過去幾季強勁。考量經濟在夏季強勁成長,聯準會似乎比其他央行更有可能在第四季升息,然聯博預計機率不高。能源價格攀升且居高不下,成為一大潛在變數,不但可能延緩通膨回落至目標值的時間,亦會削弱消費支出。聯博預計聯準會未來幾季將按兵不動,再開始逐步寬鬆。除非發生重大利空事件,導致經濟負面發展,否則聯準會預計不會提早或積極降息。 歐洲在夏季的經濟表現不如美國。在通膨高漲之際,歐洲家庭的儲蓄緩衝相對較小,故生活成本危機更為嚴重。聯博預計,隨著去年能源成本飆漲的衝擊不再反映於單月年化數據,歐洲通膨在未來幾個月將大幅降溫。然而,通膨壓力要真正回到常態水準,恐怕仍須一段時間,且跟美國一樣,能源價格攀升趨勢可能進一步增添變數。此外,聯博預計,歐洲央行與英國央行將採取類似聯準會的政策路線,亦即密切關注幾季後,最終才會轉為降息。 主要經濟體當中,中國是明顯例外。在其他主要經濟體緊縮政策之際,中國礙於經濟成長欠佳,已經開始寬鬆。聯博認為中國固然可能加碼寬鬆政策,但投資人不宜過度樂觀。中國經濟正處於長期減緩趨勢,故投資團隊認為,目前的寬鬆措施旨在控管經濟長期放緩的下檔風險,而非力求讓經濟重回過去的強勁成長步調。中國仍是成長相對快速的大型經濟體,但隨著經濟模式逐漸不再以基礎建設與貿易為主,而轉為國內消費導向,中國恐怕不如許多市場觀察人士所預期,未來將不再扮演全球經濟的成長引擎。 在成熟市場經濟趨緩與中國經濟成長長期下行的背景下,新興市場經濟體面臨重大利空。少了中國擔任成長引擎,易受外部因素影響的新興市場經濟體目前難以找到成長動能,故新興市場央行預計持續率先成熟市場央行降息。儘管降息舉動可能減緩全球總經環境轉淡的衝擊,但新興市場整體前景依舊不振。 聯博預計全球經濟將逐步而有序地放慢,通膨亦會緩步降溫,但預計難以回到疫前水準。這個基本預測大致是聯博一年前提出的上檔情境,而實際經濟表現至今亦相當良好。有鑑於此,當前預測的下檔風險更不容忽略。在政策利率處於高檔與經濟預計放緩的背景下,全球經濟可能更容易受到潛在重大利空的衝擊。儘管過去的利空事件相對輕易受到市場消化,但日後倘若發生重大利空,未必容易管控。全球重大選舉紛紛登場、地緣政治氣氛持續緊張、未知的未知數層出不窮,都可能帶來問題,進而導致聯博的基本預測往下修正。投資人都知道過往績效不保證未來結果,經濟也是同樣的道理。未來幾季的經濟態勢預計相對正面,值得投資人樂觀看待,但也應該關注可能導致前景生變的事件。 全球經濟週期

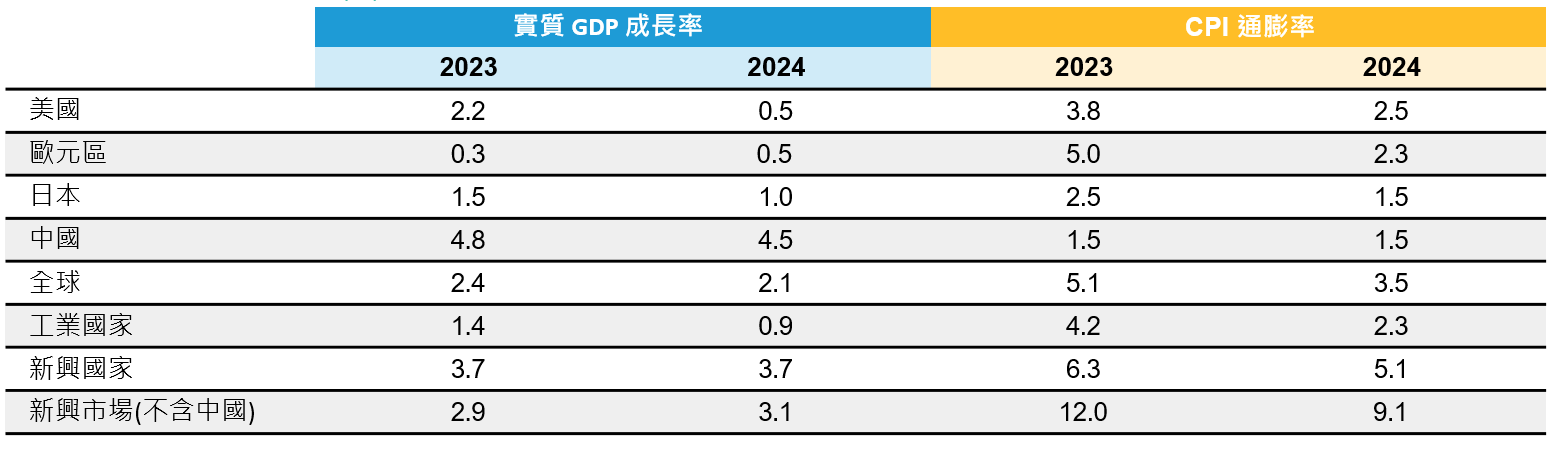

聯博經濟成長率&通膨率預估(%)

歷年預估趨勢

美國

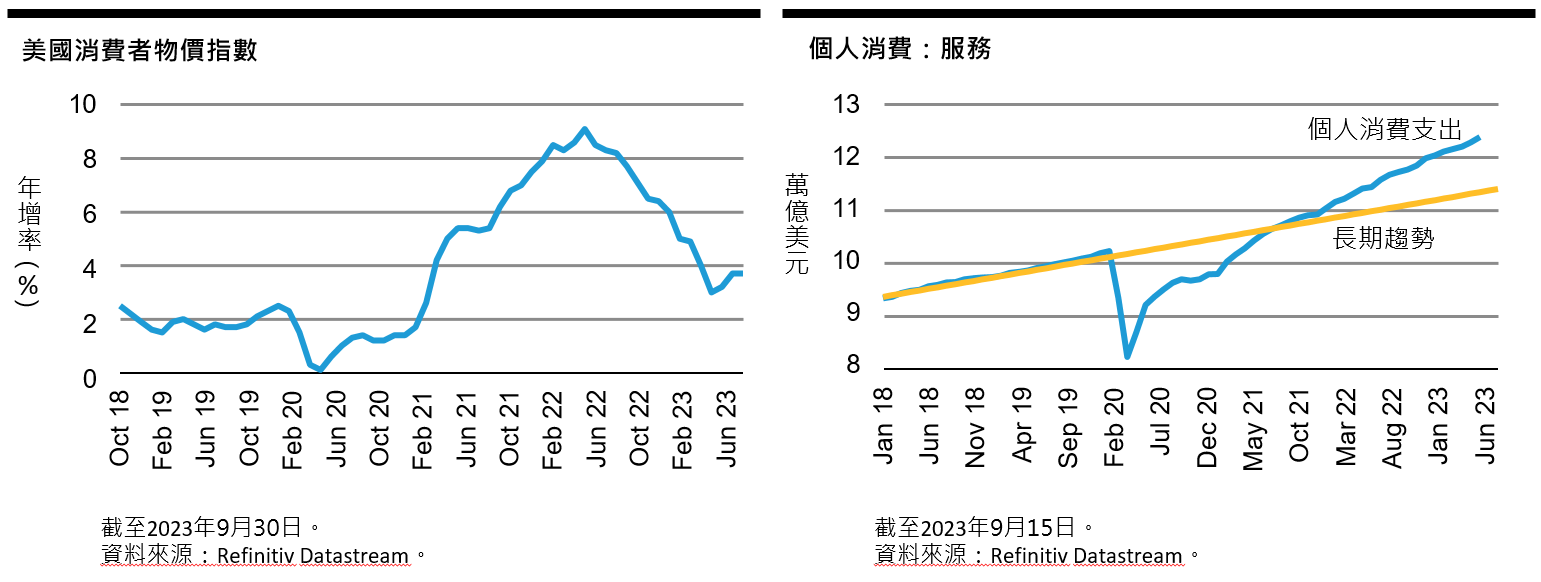

展望+ 受惠於消費支出暢旺,美國經濟似乎在夏季加速成長,娛樂休閒領域的表現尤其強勁,歌手Taylor Swift的夏季巡演傳出佳績即是一例,從中可見民眾仍樂於消費與持續動用儲蓄。 + 美國消費者亦受惠於通膨降溫趨勢,實質所得增加。然而,這項利多可能已經告終,至少短期如此,因為通膨率先前從9%銳減至略低於4%,帶來一大利多,而物價壓力未來的減緩幅度勢必較小、影響程度也較低。 + 隨著就業市場持續強勁,加上民眾在疫情期間累積儲蓄,一般家庭即使面臨高通膨,消費力道亦得以持穩。目前已有初期跡象顯示,就業市場即使不見大幅降溫,但正在觸頂回落,且民眾的超額儲蓄已大致用盡。 + 如聯博上季所述,聯準會的焦點目前在於利率會守在高檔多久,而非利率的終端水準。聯博認同如此觀點,因為利率倘若居高不下,對經濟的衝擊大於是否會再升息一、兩次。考量經濟可望軟著陸,聯博預計利率在未來幾季將高檔盤旋。 風險+ 倘若能源價格延續近期增勢,且長天期利率隨之攀升,則經濟將放緩,利率亦將維持在高檔。在通膨已經過高、經濟預計放緩的情況下,經濟唯恐陷入停滯性通膨。 + 隨著2024年選舉年逐漸逼近,政治因素對經濟的風險有增無減。根據聯博的基本預測,政治對短期經濟前景並無明顯影響。但倘若發生經濟利空事件,華府在當前政治氣候下能否及時因應,是值得思考的問題。 重點摘要美國經濟在第三季加速成長,再度一反市場認為經濟將放緩的預期。究其原因,消費力道仍是主要動能。隨著就業市場持續強勁,民眾消費意願不減。Taylor Swift與Beyoncé的北美巡演掀起熱潮,固然是可能原因,但如此推論恐怕過度簡化。從歷史趨勢可知,美國民眾有閒錢時便樂於消費。儲蓄率降至極低水準,顯示民眾樂觀看待所得狀況,且尚不認為有必要降低消費。 儘管聯博不願意看壞美國消費力道,但認為其支撐因素預計轉向。就業市場固然強勁,但領先指標已開始下滑。家庭消費力受惠於通膨大幅降溫,通膨率已從逾9.0%的高點降至目前的3.7%。然而,未來不會再有如此降幅。 汽油亦再度漲價,將導致通膨持續僵固,擠壓家庭財務。然而,上述並不表示即將出現危機;有證據顯示,軟著陸是最可能成真的情境。但軟著陸終究是經濟放慢;聯博認為,經濟必須經過幾季低於長期趨勢的成長,通膨率才能回落到聯準會的目標值。考量聯準會至今已升息逾5%,聯博認為上述是未來幾季最可能成真的情境。觀察歷史趨勢,倘若通膨此次成功受到抑制,且經濟並未陷入衰退,將是難能可貴的結果。儘管如此結果尚未底定,且經濟隨著週期進入尾聲愈來愈容易受到影響,但值得注意的是,目前的基本預測是先前的上檔情境。

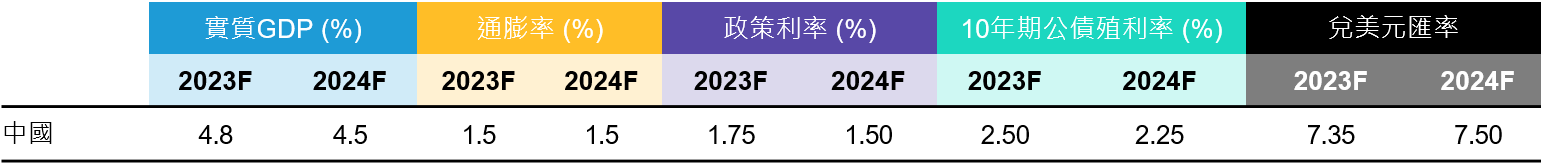

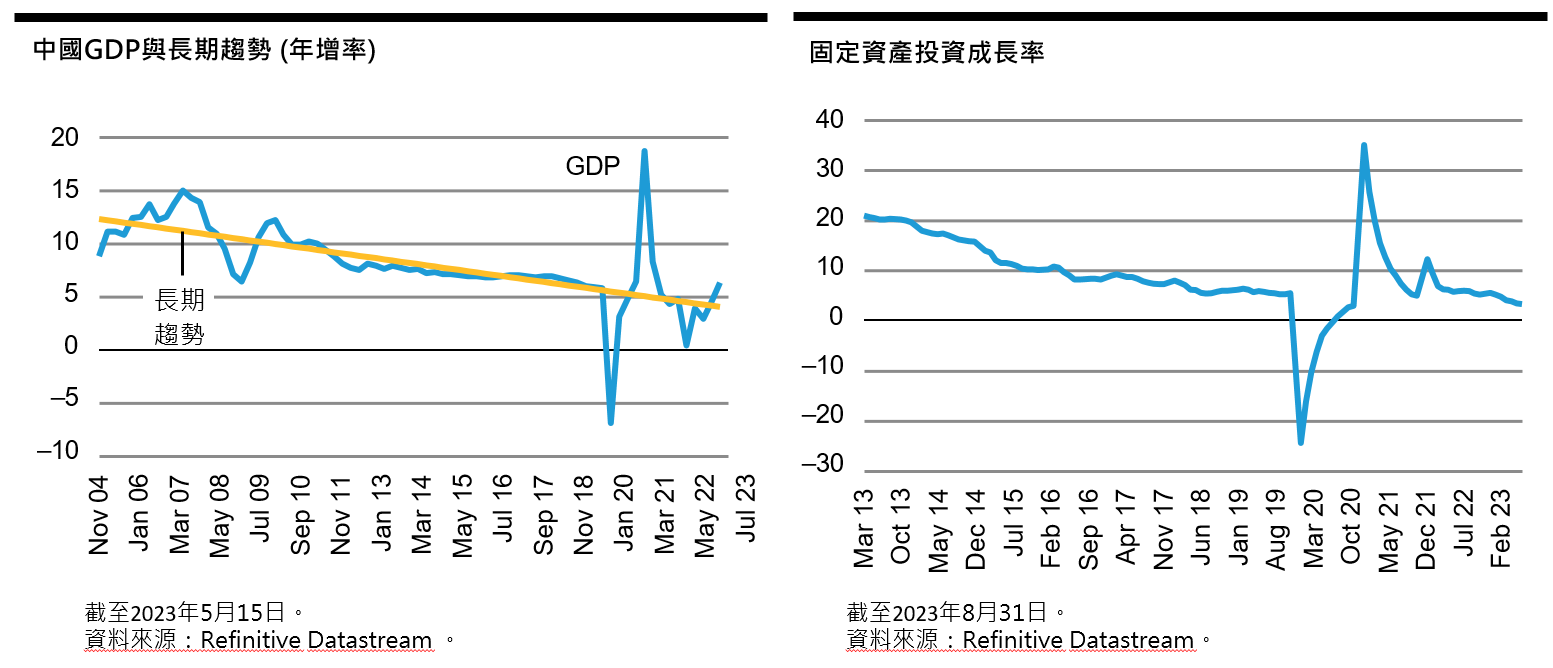

中國

展望+ 中國持續引發市場隱憂,包括經濟成長欠佳與民間企業倒債 (尤其是房地產產業),導致經濟負面發展的可能性增加。 + 中國政府已採取措施穩定市況,最新一季季底數據亦顯示相關措施已經奏效。但聯博認為,相關措施旨在降低經濟成長放慢的風險,而非推動GDP迅速成長。展望未來幾年,中國經濟預計放緩。 + 中國經濟不僅減速,亦處於轉型階段,成長模式不再依賴基礎建設與重工業,轉為消費導向。影響所及,中國拉動全球經濟的力道預計隨時間式微,即使是中國經濟成長前景轉強的時期,亦是如此。 風險+ 中國金融市場的透明度仍低,非銀行放款機構尤其是潛在弱點。許多中國投資人所注資的機構,不僅缺乏明確的政府擔保,亦以房地產建案提供投資報酬。隨著房地產產業表現不振,許多信託工具可能落難,進而衝擊金融市場與個人。在內需已經欲振乏力的環境下,債務違約可能對經濟造成龐大衝擊。 重點摘要中國今年已陸續推出政策寬鬆措施,聯博認為部分措施已成功穩住經濟成長力道。然而,經濟回穩不代表加速成長,且聯博預計未來幾季不會明顯轉強。求成長並非中國的政策目標,因為中國仍處於長期轉型階段,經濟重點將由基礎建設轉為國內消費,勢必歷經一段經濟放緩的時期,且對全球經濟的影響力將降低。 經濟轉型難免會有陣痛,且充滿風險,此次也不例外。主要風險在於,在中國經濟放慢的環境下,國內銷售的許多民間投資產品預計難以履行義務。對決策機關而言,問題在於是否應該出手援助,對經濟有益但會產生道德風險,或是選擇讓部分投資產品違約,進而衝擊國內消費且可能導致社會動盪。聯博預計中國政府將依個別情況決議,但整體而言,聯博認為中國將能相對平順度過這段時期,不會爆發危機。儘管如此,經濟前景尚不樂觀,未來幾年經濟勢必持續放緩。

歐元區

重點摘要+ 歐元區通膨經過長期僵固後,在第三季終於浮現開始降溫的跡象,經濟代價亦伴隨而來。經濟成長步調明顯放緩,且預計短期不易回溫。考量歐洲央行的政策利率處於歷史高檔,加上放款銀行收手,經濟長期放緩似乎是最有可能成真的情境。 + 聯博認為政策利率已來到高點,值得正面看待,且歐洲央行的升息與縮表並未過度衝擊歐元區外圍國家,反而是核心國家的經濟表現不振,德國經濟尤其低迷。德國受到中國經濟放緩的拖累,再加上整體經濟環境不佳,成為歐洲表現最弱的經濟體。 + 在外圍國家經濟並未承壓的背景下,歐洲央行得以推動傳統的緊縮週期。此舉對歐洲整體前景是正面消息,因為唯有外圍國家在經濟週期各階段維持穩定,歐元區的政策才能長期發揮效果,且經濟表現才得以長期有撐。 英國

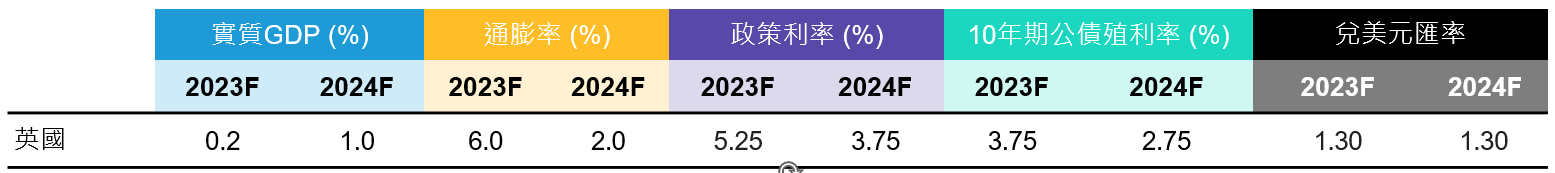

重點摘要+ 正如歐元區的情況,英國通膨似乎終於開始降溫,且聯博認為還有下降空間。考量去年能源成本飆漲的衝擊不再反映於未來幾個月的年化數據,通膨可望大幅降溫。影響所及,聯博認為英國央行並無進一步升息的壓力,然可能性並不能完全排除。 + 打擊通膨的代價是經濟放緩。正如其他國家,隨著貨幣緊縮政策逐漸反映於經濟,聯博預計英國經濟成長率將低於長期趨勢一段時間。考量英國通膨率更高,連帶而來的生活成本危機亦更嚴重,英國似乎是未來幾季最可能陷入衰退的主要經濟體。但有證據顯示,即使經濟衰退,程度亦較過去溫和。 日本

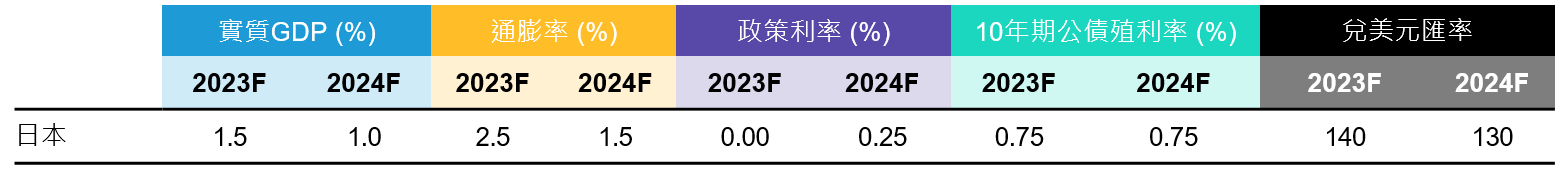

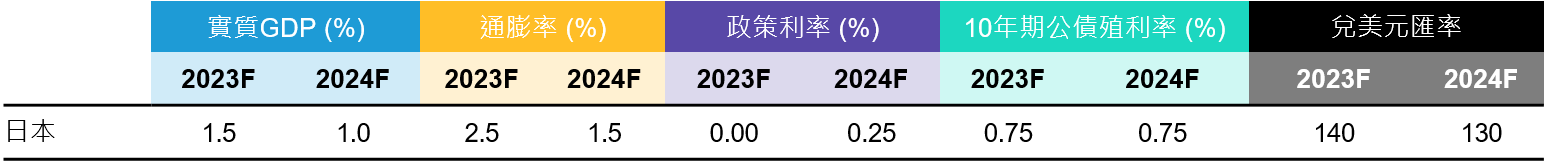

重點摘要+ 日本經濟持續朝通膨長期走升的方向發展,決策機關亦持續推動這個過程。日本央行微調殖利率曲線控制政策,亦不排除升息的可能性,但目前並無急於迅速行動的跡象。此外,日圓仍舊相當疲弱,中期可望刺激經濟成長與推升通膨。 新興市場

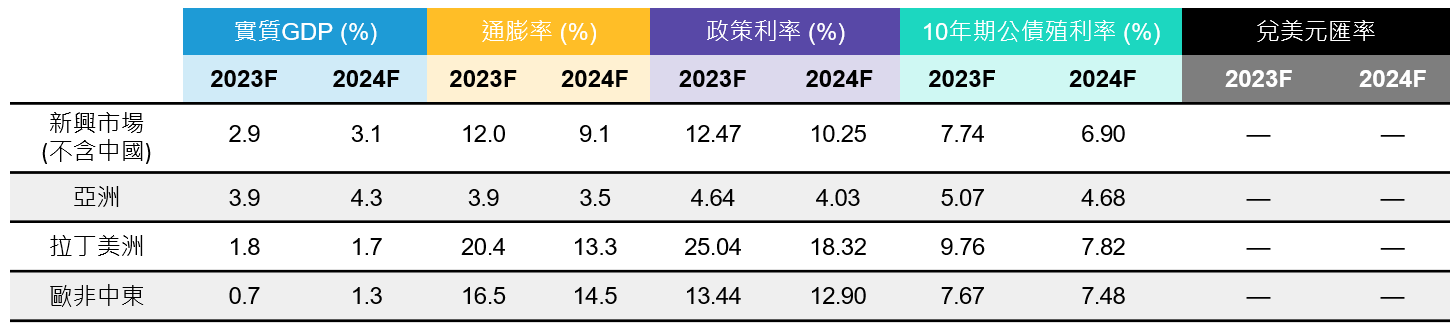

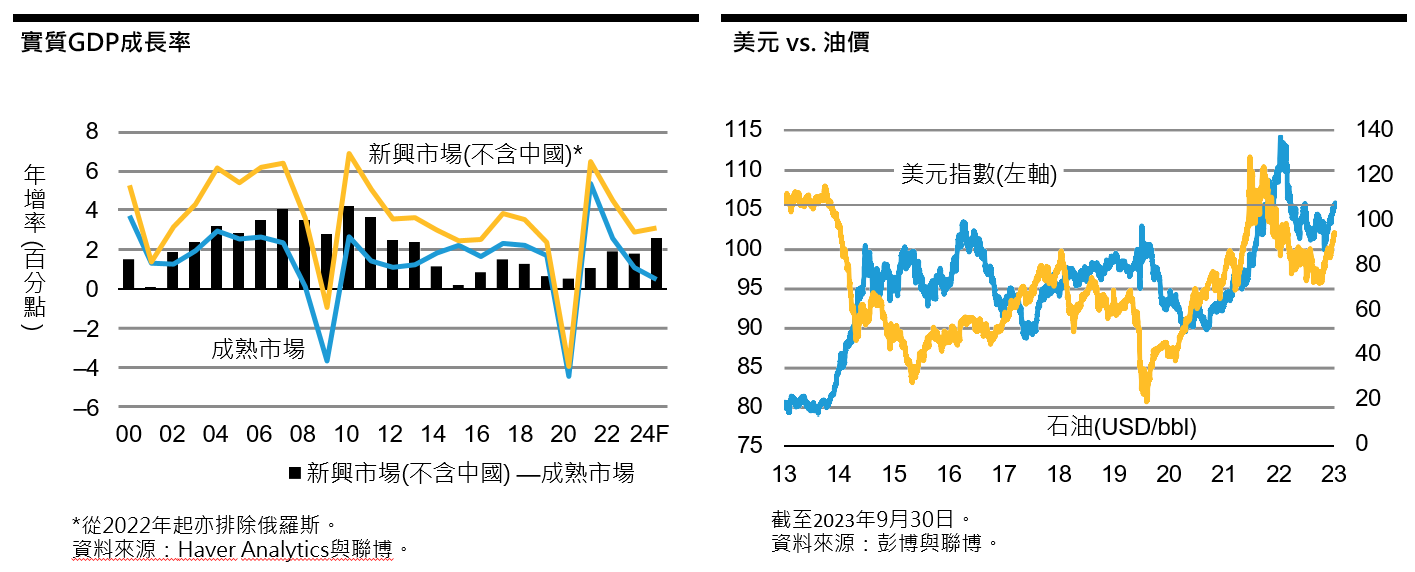

展望+ 展望2024年,聯博仍舊預計新興市場經濟成長率將增至長期趨勢,而成熟市場經濟成長率預計進一步低於長期趨勢。 + 倘若通膨降溫趨勢受阻,且貨幣寬鬆步調暫緩或延後,則新興市場經濟成長率亦可能跌至低於長期趨勢。 風險+ 能源價格增勢可能導致通膨升溫、經濟成長放緩。 + 在美元強勢與核心殖利率偏高的背景下,流入新興市場的資金可能持續受限,且新興市場經濟成長態勢可能承壓。 重點摘要年初以來,新興市場經濟活動相對持穩。美國經濟展現強勁韌性,抵銷了中國與歐洲經濟趨緩的衝擊。但隨著美國經濟強勁,美元亦表現有撐,中期通常不利於新興市場國家。過去幾年,新興市場經濟的支撐力道之一來自於海外匯款;根據國際貨幣基金組織 (IMF) 數據,2022年匯款金額攀升至6,470億美元的歷史新高,比政府開發援助 (official development assistance) 高出兩倍。另一項利多發展是新興市場貨幣相對有撐,這是因為新興市場央行率先升息之故。然而,上述兩項利多的動能正在鈍化。倘若美元在未來幾季持續走強,可能進一步削弱新興市場經濟成長走勢。 展望2024年,聯博持續預計新興市場 (中國與俄羅斯除外) 經濟成長率增至長期水準,反觀成熟市場經濟成長率預計進一步低於長期趨勢 (見左下圖)。隨著新興市場與成熟市場經濟成長趨勢預計分歧,新興市場資產價格前景預計黯淡。此外,在美國走強與油價攀升的背景下,經濟面臨下檔風險。油價攀升的主因來自供給面,而非需求面,故各國央行通常視第一波影響為暫時現象。但通膨在此次週期處於高檔,且通膨預期相對脆弱,故新興市場央行倘若在石油供給衝擊之際降息,將承擔更多風險,尤其是如果美元又走強的情況 (見右下圖)。 石油與能源價格增勢可能導致通膨升溫、經濟成長放緩。聯博認為,目前石油漲價與部分軟性商品跌價的分歧現象難以持續。另外兩個因素亦值得關注,一是太平洋水溫上升,可能導致聖嬰現象,其次是黑海穀物倡議 (Black Sea Grain Initiative) 暫停的衝擊。但聯博認為,最終可能牽動食品價格與主要通膨降溫的因素是油價趨勢。展望未來幾季,聯博仍舊預計新興市場與成熟市場的通膨降溫,但下降趨勢可能趨緩,且可能要花更久的時間才會回到接近目標值的水準。隨著通膨降溫趨勢減緩,加上美元升值與油價攀升等風險增加,政策利率守在高檔的時間可能拉長。新興市場經濟成長率預計回升至長期趨勢,主要是考量新興市場在升息週期建立起充足的利率緩衝,故得以率先展開降息週期。倘若通膨降溫趨勢受阻,且貨幣寬鬆步調暫緩或延後,則經濟成長率亦可能跌至低於長期趨勢。 利率長期偏高論調與強勢美元不利於資金流入新興市場。中國受到經濟表現低於預期的拖累,資金已連續幾季大幅流出,但其他新興市場的資金流入態勢同樣不佳。新興市場 (中國除外) 的外來直接投資亦面臨壓力,過去一年左右已明顯放慢。在美元強勢與核心殖利率處於高檔的背景下,流入新興市場的資金短期可能持續受限。隨著全球經濟成長率與政策利率持續分歧,新興市場在年底前預計仍舊存在變數。

|

| ||||||||||||

|

StockQ 全球股市指數 © All rights reserved.

|