-

目前預估與過去績效不保證未來結果。截至2023年3月14日。資料來源:UBS, 彭博與聯博。

恐慌情緒再起,投資人如何應對?

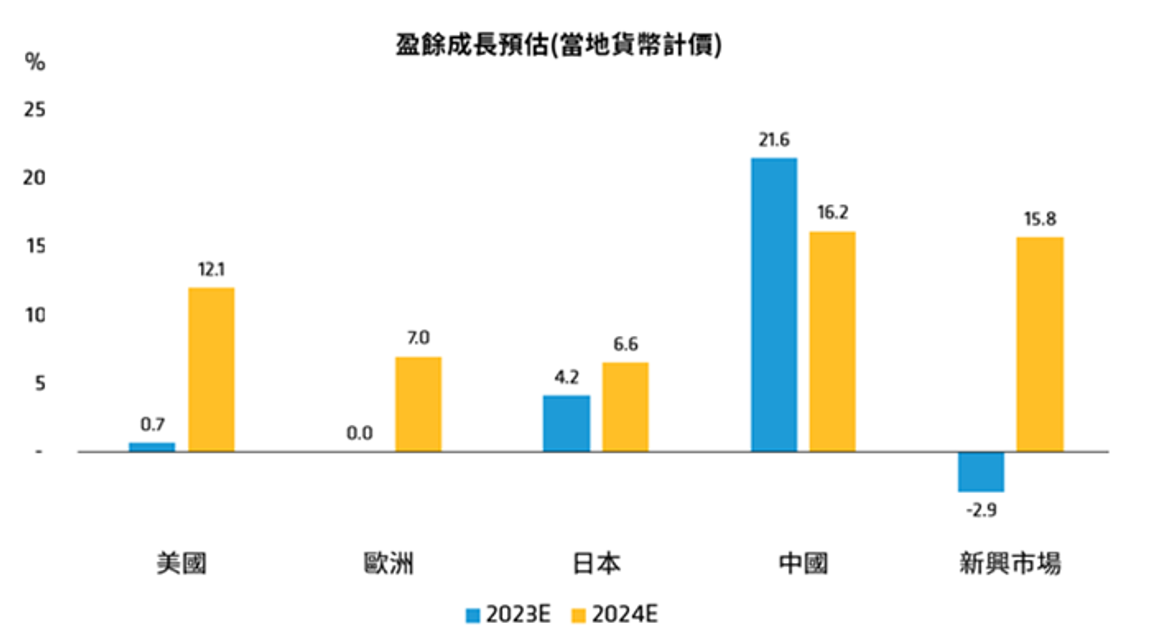

評價有撐,全球股市仍有表現空間儘管近期受到通膨仍位於高檔、聯準會升息動向、與矽谷銀行倒閉事件影響而震盪,但聯博認為,投資人無須因短期市場事件而撤守所有股市部位。事實上,經過去年的修正後,多數國家股市的評價面已經來到相對合理的水準,反彈動能可期。此外,為了維持金融系統的穩定,除非通膨數據超乎預期,聯準會應不致於大幅調升利率,這也有助於支撐股市評價。 隨著評價下修風險逐漸淡化,市場將重新聚焦盈餘成長。預估中國將是今明兩年盈餘成長的主要動能,而今年成熟國家雖然盈餘成長力道相對放緩,但我們預期將逐步回歸正軌。但由於市場前景仍不明朗,我們不建議重押單一國家,而是採用放眼全球的方式,在波動環境中伺機布局未來的成長契機。 圖一:中國盈餘成長一枝獨秀

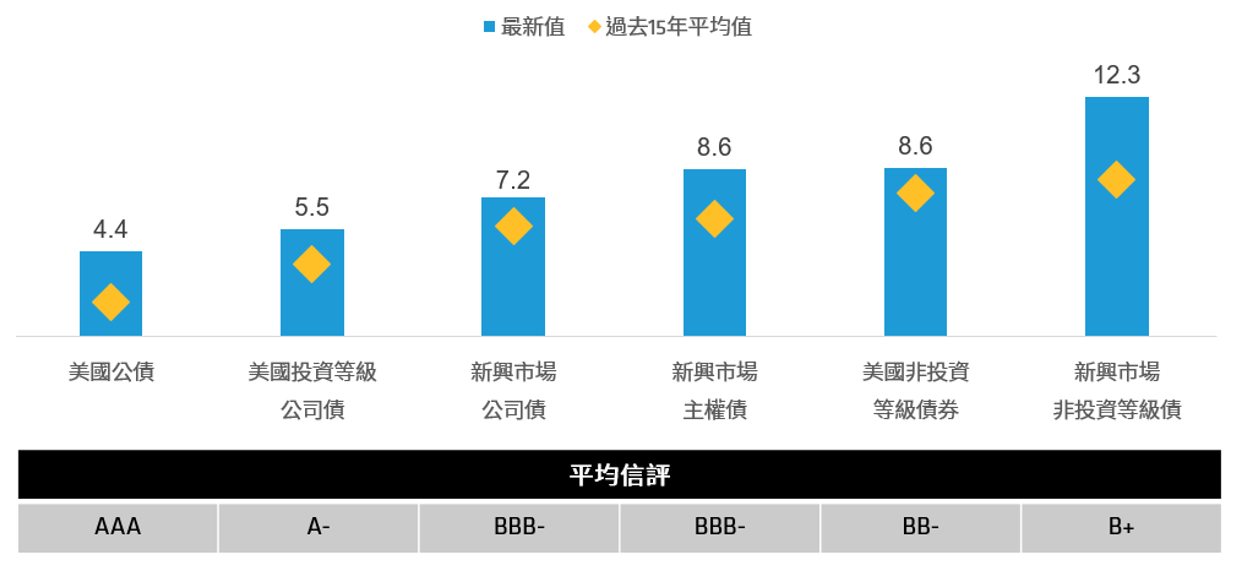

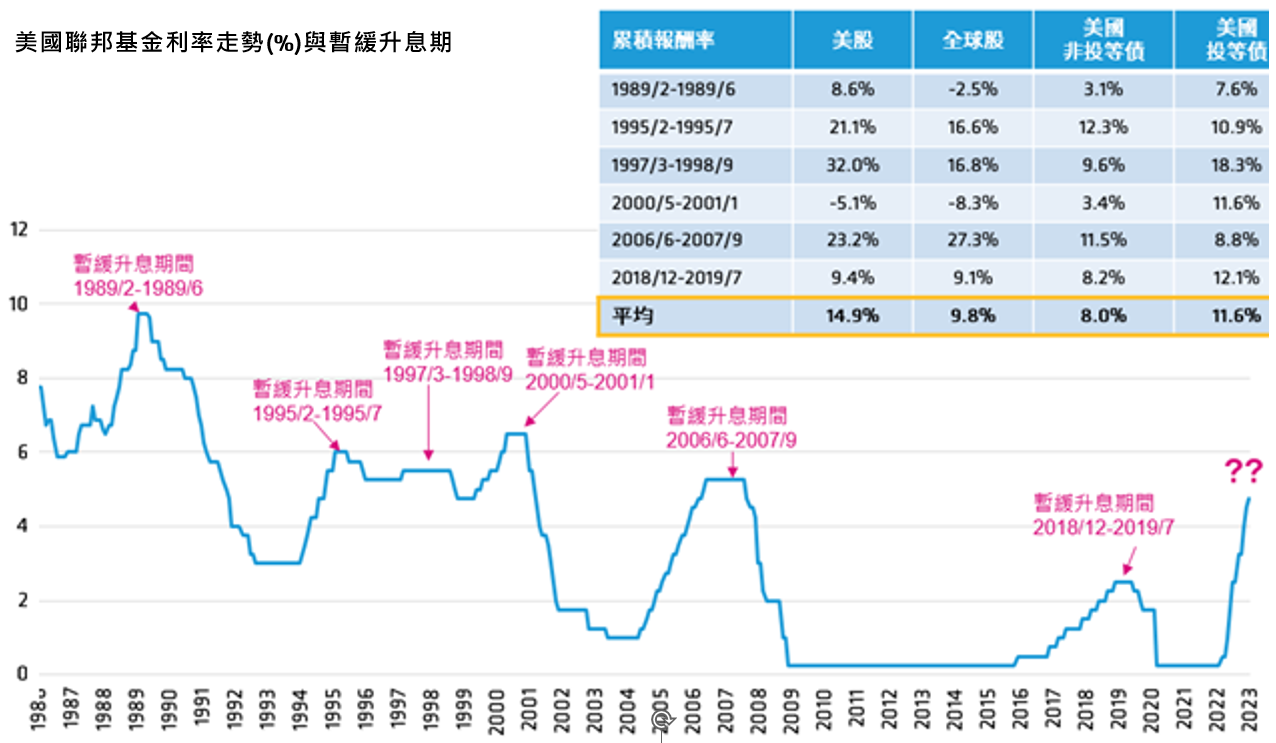

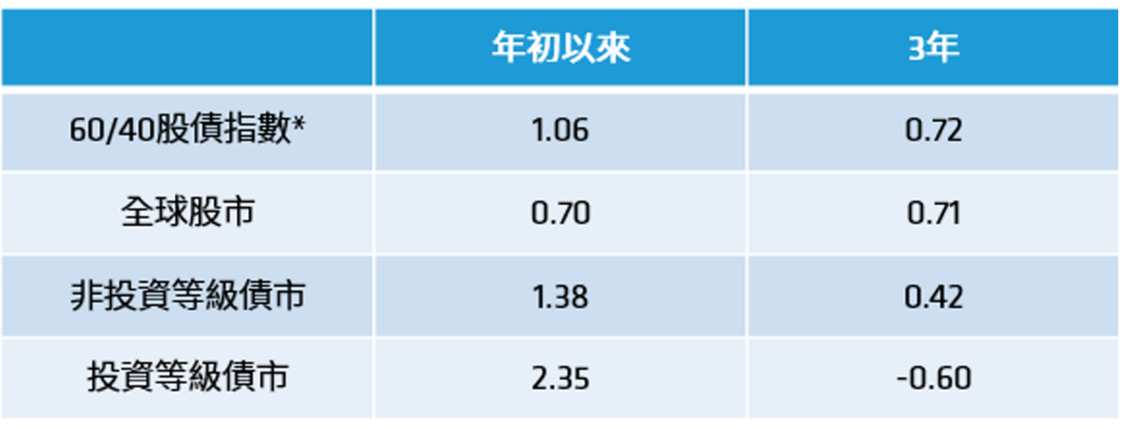

債券殖利率吸引力浮現,有助增添收益潛力並緩和波動風險

|

| ||||||||||||

|

StockQ 全球股市指數 © All rights reserved.

|